Содержание

- Чем «порадовал» 2021 год?

- Как быть в случае непонятного статуса проверки?

- Уплатить налог вовремя

- Как отследить статус налоговой проверки 3-НДФЛ

- Как узнать остаток налогового вычета: инструкция

- Как узнать остаток налогового вычета: вопросы и ответы

- Отслеживайте статус камеральной проверки

- Как проверить декларацию 3-НДФЛ по ИНН

- Камеральная проверка 3-НДФЛ: сроки, процесс проверки

- Узнать о состоянии проверки декларации 3-НДФЛ и возврате налога

- Все форумы ФНС

- Как оформить налоговый вычет и подать декларацию 3-ндфл через личный кабинет налогоплательщика

- Жизнь среди документов и справок

- Проверка 3-НДФЛ

- Онлайн журнал для бухгалтера

- Процесс прохождения камеральной проверки декларации 3-НДФЛ

09 Июль 2021 Екатерина Пирогова Все авторы

Про налоговое декларирование доходов физических лиц написано достаточно много. Немало пишут и рассказывают о том, когда нужна налоговая декларация, как её оформить и как сдать. Но совсем немного информации о том, что волнует каждого, кто декларацию уже сдал: закончена проверка или нет, и каков результат. Другой важный вопрос: в какой момент лучше платить деньги?

Чаще всего физические лица подают декларации по форме 3-НДФЛ через Личный кабинет налогоплательщика на сайте nalog.ru (далее – ЛКН). Это и понятно, сервис подачи деклараций через сайт ФНС отлажен, довольно прост, удобен. Можно легко оплатить налог или оформить возврат вычета. Как раз в ЛКН и можно узнать, в каком состоянии находиться проверка декларации, даже если она сдана в бумажном виде в налоговую инспекцию.

Чем «порадовал» 2021 год?

ЛКН достаточно часто обновляется и как в любом другом сервисе в нем часто происходят изменения, которые мы стараемся отслеживать. Так в 2021 году после подачи налоговой декларации в ЛКН сообщение от налогового органа «Сведения о ходе камеральной налоговой проверки» стали поступать не сразу, как было ранее, а через несколько недель (некоторым пришло даже два сообщения). После получения такого сообщения налогоплательщики посчитали, что проверка декларации окончена. На самом деле, это не так. Статус камеральной проверки можно посмотреть внутри этого сообщения.

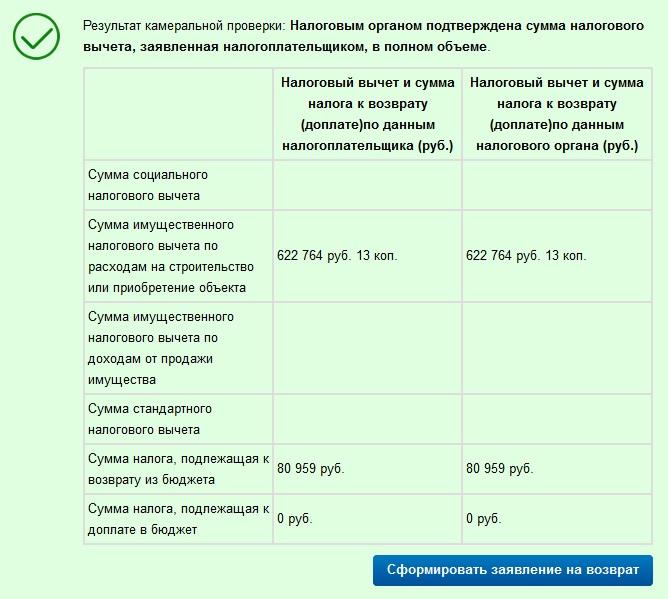

О том, что проверка окончена положительно, будет свидетельствовать статус «КНП завершена». Ниже в разделе «Результаты камеральной налоговой проверки декларации» будет указано:

- «сумма вычета подтверждена в полном объеме» для деклараций с заявленными вычетами

- «подтверждена сумма к уплате налога» по декларациям, в которых нужно налог перечислить

В 2021 году налогоплательщики часто наблюдали, что проверка имеет статус «В процессе КНП». Но в результатах проверки было указано, что «сумма налогового вычета подтверждена не в полном объеме», или «уменьшена к доплате сумма, заявленная налогоплательщиком». Встречались даже статусы «Выявлено нарушение» при завершенной проверке. Такие статусы конечно же никого не порадовали и доставляли беспокойство.

Как быть в случае непонятного статуса проверки?

Предпринимать какие-либо действия до окончания камеральной проверки декларации не стоит. Лучше дождаться окончания трехмесячного срока проверки. После этого можно еще раз проверить статус проверки в ЛКН. Если статус проверки не изменился на завершенный или смысл написанного в статусе непонятен, то следует написать в свою налоговую инспекцию письмо в свободной форме с вопросом относительно окончания камеральной налоговой проверки и ее результата. Если результат камеральной проверки оформлен в виде акта, попросите прислать его через ЛКН. Отвечать на письмо налоговая инспекция будет в течение 30 календарных дней, но это всё равно лучше, чем пытаться дозвониться до отдела камеральных проверок физических лиц.

В этом году неважно работает процедура возврата налогового вычета по банковским реквизитам, указанным в самой налоговой декларации. Соответствующий лист появился впервые в налоговых декларациях за 2020 год с названием «Приложение к разделу 1. Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физических лиц». Чтобы деньги действительно вернулись по банковским реквизитам, некоторым налогоплательщикам приходится пользоваться кнопкой «Распорядиться переплатой». То есть, как и раньше, придется формировать электронное заявление на возврат налога.

Уплатить налог вовремя

15 июля наступит срок оплаты налога за 2020 год. Поэтому всем, кто еще не успел подсчитать налог и подать декларацию, а также тем, кто просто еще не оплатил налог, советуем сделать это без промедления.

Даже если проверка декларации не окончена, но в самой декларации подсчитана сумма налога к уплате, произвести платеж необходимо до 15 июля.

Оплатить налог быстрее всего и проще прямо в личном кабинете, но также это можно сделать через специальный сервис Уплата налога и пошлин на сайте nalog.ru. Есть и другие способы оплаты, но они менее удобны. Налоговые органы при получении платежей обрабатывают их до 10 рабочих дней.

Следует помнить, что за несвоевременную подачу налоговой декларации предусмотрен штраф в размере 5% от суммы налога за каждый месяц просрочки, но не более 30% от суммы налога и не менее 1 000 руб. При несвоевременной оплате налога придется оплатить пени за каждый день просрочки в размере 1/300 ставки рефинансирования. Кроме того, есть неприятный штраф за несвоевременную уплату налога в размере 20%.

Теги: Налоги Камеральная проверка НДФЛ

Похожие материалы:

— Что ожидать от проверки декларации?

— Налог на дивиденды по американским акциям на бирже СПБ

— Финансовые показатели банков – март 2019

— Новый онлайн-курс: Налоговая декларация для инвестора

Комментарии –>

Популярность социальных и имущественных вычетов растет. Когда вы предоставляете на сайте налоговой декларацию, то инспекция назначает камеральную проверку.

Благодаря личному кабинету, теперь стало легко отслеживать, состояние таких действий налоговой инспекции. Для этого вам нужно найти меню и определиться с опцией «Статус проверки НДФЛ».

Здесь вы увидите ее в состоянии завершенности или в рабочем положении. Вы также получите информацию о суммах налога возврата и все остальные сведения.То есть, при положительном решении вы сможете получить вычет, если налоги были переплачены.

Содержание

Как отследить статус налоговой проверки 3-НДФЛ

Узнать какой статус присвоен декларации 3-НДФЛ можно по телефону, указав свой ИНН. По звонку дадут информацию:

- этап проверки документов;

- возникли ли трудности (пример – встречная проверка);

- есть ли ошибки в оформлении документов и т.д.

На горячей линии ФНС звонок перенаправляется в нужный отдел налоговой инспекции, в которой приняли документы у заявителя.

https://www.youtube.com/watch?v=ytcopyrightru

Можно послать официальный письменный запрос, но это отнимет еще больше времени – растянется на месяц в лучшем случае. Самый быстрый способ – зайти на портал ФНС в ЛК на вкладку с личными сообщениями, куда поступили сведения о ходе камеральной налоговой проверки декларации. Способ считается удобным для пользователя, он может самостоятельно следить за ходом выполнения.

На первом этапе указан статус камеральной проверки «зарегистрирована», что означает принятие документов на рассмотрение. С этого момента начинается отсчет времени, необходимый для инспектирования документов.

Статус камеральной проверки «В процессе» отображается после статуса «Начата». В личном кабинете можно увидеть процент завершения. В реальности этот показатель не характеризует состояние проведения проверки органами, прослеживается лишь объем времени до ее итогов в процентном соотношении.

Когда проверку заканчивают, ей присваивают статус «Завершена». В случае отсутствия статуса проверки, ответить на вопросы следует налоговому инспектору, причины узнавать необходимо индивидуально.

Если данные о результате камеральной проверки отсутствуют, что это значит, подскажет налоговый инспектор по месту регистрации декларации или по телефону. Основная причина – отсутствие необходимых сведений от налогоплательщика. Если инспектор выявит правонарушение, он составляет акт и пересчитывает сумму налога.

Инспектор не имеет права продлить трехмесячный срок проверки, выделенный законом. О паузе в инспектировании налогоплательщика извещают, направляя в его адрес:

- уведомление добавить уточняющие документы;

- извещение явиться в отделение налоговой службы.

Связаться с заявителем инспектор может по номеру телефона, который заполняется в процессе оформления документов. Если срок, выделенный для проверки истек, плательщик не получил инструкцию, есть повод лично обратиться в налоговую инспекцию.

★ Книга-бестселлер «Бухучет с нуля» для чайников

Как узнать остаток налогового вычета: инструкция

Существует несколько способов узнать остаток налогового вычета по итогам последней сделки: личное обращение в налоговую, получение информации из бланка декларации за предыдущий год, а также путем использования Интернет-ресурса ФНС. Рассмотрим более подробно каждый из вариантов.

Способ №1. Запрос данных в ФНС.

Если Вы сделали самостоятельный расчет остатка вычета, но хотите его проверить, то самый простой способ – лично явиться в налоговую по месту жительства. (нажмите для раскрытия)

Как узнать остаток налогового вычета: вопросы и ответы

Вопрос № 1. Можно ли узнать остаток вычета, воспользовавшись электронными калькуляторами, которые размещены на Интернет-сайтах?

Ответ: Вы можете рассчитать остаток вычета с помощью калькуляторов различных коммерческих сайтов. Однако полная и достоверная информация о вычете может быть предоставлена только представителем ФНС и подтверждена данными налоговой декларации.

Вопрос № 2. Суммируются ли вычеты на обучение и при покупке жилья? Как рассчитать остаток гражданину, который в течение года купил дом и понес расходы на обучение дочери?

Ответ: Возврат НДФЛ на обучение и при покупке жилья относятся к разным категориям вычетов, для каждого из которых предусмотрен собственный лимит. В рамках расходов на обучение гражданин может вернуть не более 6.500 руб. в течение года (вычет 50.000 руб. в год на каждого ребенка). Что касается имущественного вычета, то его остаток рассчитывается отдельно, исходя из общего лимита 2 млн. руб. (на всю недвижимость, приобретенную гражданином в течение жизни).

Вопрос № 3. В течение года гражданином совершены 2 сделки по покупке жилья (приобретены ½ дома и комната в коммунальной квартире). Необходимо ли в данном случае подавать 2 отдельных декларации и по каждой рассчитывать сумму остатка вычета?

https://www.youtube.com/watch?v=ytadvertiseru

Ответ: Лицо, совершившее 2 сделки в течение года, может подать одну декларацию за период с указанием общей суммы вычета и остатка по итогам 2-х сделок.

Отслеживайте статус камеральной проверки

Для начала Вам необходимо зайти на сайт Федеральной налоговой службы РФ в свой Личный кабинет налогоплательщика. На открывшейся странице введите логин (Ваш ИНН), пароль и нажмите кнопку “Войти”. В личном кабинете на верхней панели Вы увидите несколько пунктов меню. Вам необходимо нажать на пункт “Налог на доходы ФЛ”, и в выпадающем меню выбрать “3-НДФЛ”. На открывшейся странице нажмите на строку “Заполнить/отправить декларацию онлайн”.

Как проверить декларацию 3-НДФЛ по ИНН

Декларация подается не только при получении дохода, но и если требуется получить имущественный или социальный налоговый вычет. Налоговые органы должны проверить все декларации в течение 3-х месяцев, для чего проводят камеральную проверку (п. 2 ст. 88 НК РФ). Проверяется правильность исчисления налога на доходы, применение ставок налога и льгот, верно ли заполнена декларация, все ли сопутствующие документы предоставлены, насколько обоснованно получение вычета. Если буду выявлены ошибки, то придется сдать уточненную декларацию.

Камеральная проверка 3-НДФЛ: сроки, процесс проверки

Если результатом стал отказ, то следует выяснить причины этого, как правило, подобные решения выносятся в связи с нехваткой необходимой обосновывающей документации. Если налогоплательщик не согласен с выводами налогового специалиста, то он может обратиться с письменным возражением.

Узнать о состоянии проверки декларации 3-НДФЛ и возврате налога

Пользователи, которые заполнили декларацию 3НДФЛ на получение каких-либо налоговых вычетов, могут узнать состояние своего заявления на возврат налога и результаты камеральной налоговой проверки. Раздел содержит информацию о номере регистрации, поданной вами декларации, дате начала и конца камеральной проверки, стадии камеральной проверки “Начата” или же “Завершена” регистрационной дате в Федеральной налоговой службе.

Рекомендуем прочесть: Льготы сотрудникам фнс

Все форумы ФНС

А также пп 2 п 1 ст 220 НК РФ “У налогоплательщиков, получающих пенсии в соответствии с законодательством Российской Федерации, в случае отсутствия у них доходов, облагаемых по налоговой ставке, установленной пунктом 1 статьи 224 настоящего Кодекса, остаток имущественного вычета может быть перенесен на предшествующие налоговые периоды, но не более трех.”

Как оформить налоговый вычет и подать декларацию 3-ндфл через личный кабинет налогоплательщика

Если Вы хотите проконтролировать, что происходит с Вашей декларацией, в каком виде она дошла до ифнс, то необходимо перейти в раздел: Декларация по форме 3-НДФЛ (смотрим 8-9 шаг). Внизу Вы видите раздел мои декларации. После того, как будет статус с зеленой галкой и фразой: «получена квитанция о приеме», то можно быть уверенным, что комплект документов дошел до ИФНС.

Жизнь среди документов и справок

- суммарный объем всех отправляемых файлов не должен превышать 20МБ;

- максимальный размер одного прикрепляемого файла не может превышать 2МБ;

- рекомендован размер изображения 1024х768;

- для уменьшения объема отсканированных документов рекомендуется использование архиваторов ZIP или RAR (допустимое расширение файлов: zip, 7z, rar, arj);

- для сохранения необходимо использовать форматы pdf, tiff или jpeg, но допустимы форматы: txt, doc, docx, gif, bmp, jpg, png, tif, xls, xlsx.

После того, как Вы добавите все документы, необходимо подписать комплект отправляемых документов, введя в соответствующем поле пароль от Вашей Электронной подписи.

Проверка 3-НДФЛ

Обратите внимание! Камералка проводится инспектором без выезда к налогоплательщику, в случае обнаружения ошибок/неточностей инспектор просит предоставить уточнения. А если никаких претензий к физлицу нет, об окончании процедуры свидетельствует возврат денег из бюджета на счет гражданина (при заявлении вычетов).

Онлайн журнал для бухгалтера

И только в одном случае сроки камеральной проверки налоговой декларации 3-НДФЛ подлежат аннулированию. Это когда инспектор еще не закончил проверять первичный отчет, а физлицо уже сдало исправленный (уточненный) вариант этой декларации. Значит, 3 месяца стартуют заново. Об этом сказано в тоже пункте 2 статьи 88 НК РФ.

Рекомендуем прочесть: Доверенность на авто от юридического лица

Процесс прохождения камеральной проверки декларации 3-НДФЛ

Первым делом необходимо взять паспорт и ИНН для обращения в налоговые органы для создания личного кабинета на сайте. После того как были согласованы пароль и логин, необходимо авторизоваться на сайте и пройти в раздел физических лиц через личный кабинет. После этого создается цифровая подпись.

УСЛУГИ по заполнению и представлению Декларации 3-НДФЛ

ШАГ 1 – заполнить декларацию в электронном виде через специальную компьютерную программу «Декларация»

ШАГ 2 – Подготовить сканы документов, подтверждающие данные в декларации

ШАГ 3 – Зайти в Личный кабинет налогоплательщика через сайт Федеральной налоговой службы

ШАГ 4 – Во вкладке «Жизненные ситуации» выберете вкладку «Подать декларацию 3-НДФЛ»

ШАГ 5 – Если у вас декларация заполнена в программе (ШАГ 1) – Выбрать вкладку «Загрузить»

ШАГ 6 – Выбрать год, за который вы подаете декларацию и нажать кнопку «Выбрать файл»

ШАГ 7 – Загрузить файл декларации в формате xml, полученный ранее при заполнении декларации,

ШАГ 8 – Загрузить документы, подтверждающие данные в декларации (доходы и расходы)

Вы можете загрузить все необходимые документы через кнопку «Добавление нового документа» – последовательно кнопки «Выбрать файл» и «Прикрепить файлы»

Обратите внимание:

– Максимальный размер одного файла – 10 МБ.

– Суммарный объем всех отправляемых файлов не должен превышать 20 МБ.

ШАГ 9 — После загрузки всех документов введите пароль к сертификату электронной подписи и отправьте.

Если у вас нет электронной подписи, то нужно получить сертификат ключа проверки электронной подписи.

ШАГ 10 – Документы отправлены в налоговый орган.

ШАГ 11 – Отслеживаем статус рассмотрения декларации в разделе «Сообщения»

ШАГ 12 – Нажимаем на иконку «Письмо» и откроется новое окно со статусом документа – «ПРИНЯТО».

ШАГ 13 – После окончания проверки декларации и подтверждения суммы налога к возврату, в Личном кабинете налогоплательщика в разделе «МОИ НАЛОГИ» вы увидите сумму налога к возврату

Не забудьте заполнить заявление на возврат налога.

P.S. Небольшая подсказка, если суммарный объем всех отправляемых файлов превысил 20 МБ – можно к уже поданной декларации подать дополнительные документы. Для этого необходимо выполнить следующие действия:

ДОП. ШАГ 1 – Зайдите в личном кабинете на вкладку «Жизненные ситуации». Во вкладке «Жизненные ситуации» выберете вкладку «Подать декларацию 3-НДФЛ»

ДОП. ШАГ 2 – В разделе «Мои декларации» найдите отправленную ранее Вами декларацию, нажмите на номер декларации

ДОП. ШАГ 3 – Откроется окно “Налоговая декларация физических лиц (3-НДФЛ)” и вы увидите список отправленных вами документов.

ДОП. ШАГ 4 – На этой странице спускаетесь в самый конец страницы и нажимаете кнопку “Направить дополнительные документы”

ДОП. ШАГ 5 – Все дальнейшие действия повторить с ШАГА 8 по алгоритму, описанному выше.

УСЛУГИ по заполнению и представлению Декларации 3-НДФЛ

Поделитесь об этом с другими людьми:

Не соглашусь с автором статьи, как отследить в личном кабинете проверку декларации по НДС за 3-й квартал? В личном кабинете проверка декларации по налогу на добавленную стоимость за 3й квартал не произведена,

Вот тут-то и возникают главные вопросы: это и в самом деле ошибка или программа не работает в текущем периоде?

Ошибка действительно существует, поэтому вопросы по ее устранению являются актуальными.

Варианты решения

Наиболее простой ответ – это посмотреть в журнале индивидуальных проверок:

Определяем, что проверка прошла

Находим журнал проверки

В среднем на каждое наименование в счете-фактуре заполнены всего 4 реквизита: ИНН продавца, покупателя и покупателя, ИНН поставщика. И еще 5 реквизитов – всего 6 строк.

Это значит, что по идентификатору налогоплательщика (ИП) контролеры проверят ИНН, а по ИНН организации-продавца – ИНН.

Выделяем в журнале проверенных контрагентов ту партию (товар) или ИП (фирму), у которого проверка не проведена.

Проверяем в журнале проверки счет-фактуру от проверенной компании.

Далее – по ключевой информации в поле Комментарий к платежу видим все поступившие за отчетный период платежи.

Точные данные по платежам можно получить из журнала проверок.

Просмотрим поступившие денежные средства.

Скриншот окна Проверяем платежку на оплату в журнале проверок: