Содержание

После того, как Вы завершили заполнение декларации, ее нужно сохранить в формате xml. Сделать это довольно просто:

Подготовка копий дополнительных документов

В качестве дополнительных выступают все документы, которые нужно приложить к декларации.

Например, при продаже автомобиля к декларации нужно приложить 2 договора купли-продажи (один о покупке автомобиля, а второй о продаже).

При получении вычета за обучение в автошколе в качестве дополнительных документов могут выступать договор об обучении с автошколой, кассовые чеки, лицензия автошколы, справка 2-НДФЛ, заявление на возврат НДФЛ.

Все необходимые документы следует отсканировать и сложить в отдельную папку.

Обратите внимание, налоговая накладывает ограничение 20 Мб на суммарный размер загруженных файлов, поэтому рекомендую сканировать документы с разрешением 150 dpi и сохранять их в формате jpg.

Получение сертификата ключа проверки электронной подписи

Для получения сертификата ключа проверки электронной подписи, а также для сдачи налоговой декларации воспользуемся сервисом “Личный кабинет налогоплательщика”. Если Вы еще не зарегистрированы в этом сервисе, то рекомендую изучить подробную инструкцию по созданию аккаунта:

Инструкция по регистрации в личном кабинете налогоплательщика

Предусмотрено несколько способов подачи налоговой отчетности для физических лиц — лично или через представителя в бумажном виде, почтой или в электронном виде.

Содержание

Как подать форму 3-НДФЛ через личный кабинет налогоплательщика в 2021 году?

В последнее время популярность набирает именно электронный способ подачи декларации через личный кабинет на сайте ФНС. Это удобно, быстро, просто и не требует обязательного посещения отделения ФНС.

Подавая 3-НДФЛ электронно, налогоплательщик минимизирует возможные ошибки при заполнения налоговой декларации — процесс заполнения очень простой, а также избавляет себя от необходимости поиска актуальной формы отчетности.

У налогоплательщика, желающего подать отчетность через личный кабинет на сайте ФНС, есть возможность пойти двумя путями:

- Заполнить 3-НДФЛ самостоятельно, например, в программе Декларация 2020, сохранить документ в формате xml, после чего загрузить его в личном кабинете и отправить в ФНС.

- Заполнить 3-НДФЛ непосредственно на сайте ФНС и сразу подать — этот способ сдачи проще.

Сроки подачи в 2020 году зависят от причины отправки отчетности физическим лицом:

- при продаже автомобиля, квартиры, иной недвижимости — до 30 апреля 2021 включительно;

- для получения любого вида вычета и возврата налога — в любой время в течение года, следующего за годом, когда произведены расходы;

- для самостоятельной уплаты НДФЛ с полученного дохода — до 30 апреля 2021 включительно;

- для уплаты налога от деятельности ИП, КФХ — аналогично до 30.04.2021.

Рекомендуем также прочитать: Как заполнить 3-НДФЛ в бумажном виде в 2021 году?

Как заполнить налоговую декларацию в электронном виде — пошаговая инструкция

Если решено отправить 3-НДФЛ через личный кабинет на сайте ФНС, то необходимо пошагово выполнить следующие действия.

- Шаг 1. Перейти на страницу сайта ФНС для входа в личный кабинет налогоплательщика — прямая ссылка.

В личный кабинет можно войти несколькими способами:

- Прийти в любое отделение ФНС с паспортом и оформить регистрационную карту с логином и паролем, которые можно указывать при входе на сайте.

- Примененить квалифицированную электронную подпись, выданную Удостоверяющим центром.

- С помощью подтвержденной учетной записи на госуслугах.

В данном примере воспользуемся способом входа в личный кабинет через госуслуги.

- Шаг 2. Сделать электронную подпись, которая необходима для подписания заполненного бланка декларации.

Нужно нажать на свои ФИО вверху страницы, чтобы перейти в Профиль для изменения настроек.

В открывшемся профиле нужно найти вкладку «Получить ЭП» путем нажатия на стрелку вправо.

Далее выбрать первый пункт «Ключи ЭП хранится в защищенной системе ФНС», это самый простой способ, который и рекомендован ФНС. После выбора данного пункта нужно опуститься чуть ниже и указать пароль, который и будет электронной подписью. Пароль нужно запомнить.

Создание сертификата займет некоторое время, о чем придет сообщение в личный кабинет налогоплательщика. Факт создания электронной подписи можно посмотреть в разделе «Получить ЭП». Чтобы увидеть реквизиты электронной подписи, нужно нажать на ссылку «Просмотреть сертификат» и ввести придуманный пароль. Если пароль будет забыт, можно нажать на ссылку «отозвать сертификат» и сформировать его заново, задав новый пароль.

- Шаг 3. Перейти в раздел «Подать декларацию 3-НДФЛ».

Для этого нужно выбрать на главной странице личного кабинета раздел «Жизненные ситуации» и выбрать пункт «Подать 3-НДФЛ».

- Шаг 4. Выбрать способ подачи 3-НДФЛ.

Можно подготовить декларацию непосредственно в личном кабинете, можно загрузить уже готовый заполненный бланк в программе «Декларация 2020», сохраненный в формате xml.

Для загрузки готовой 3-НДФЛ, заполненной в программе, нужно нажать «Загрузить», далее указать год, за который подается декларация «2020» и нажать на кнопку «Выбрать файл» — найти заполненный бланк, проверить его и отправить.

Для заполнения 3-НДФЛ в личном кабинете, нужно нажать «Заполнить онлайн».

Если выбрано онлайн заполнение в личном кабинете, то нажимаем «Заполнить онлайн» и выполняем шесть шагов в зависимости от причины заполнения 3-НДФЛ.

Ниже рассмотрим, как заполнить декларацию в личном кабинете онлайн при продаже автомобиля в 2020 году.

Пример заполнения при продаже автомобиля в 2020 году

Если в 2020 году продан автомобиль, и он был в собственности менее 3 лет, то продавец должен заполнить и подать декларацию 3-НДФЛ независимо от того, нужно платить налог с полученного дохода или нет.

Налог платить не нужно, если доходы от продажи машины равны или меньше налогового имущественного вычета (расходы по приобретению данного авто или фиксированная сумма 250 000).

3-НДФЛ нужно сдать в ФНС по месту жительства до 30 апреля 2021, нарушение этого срока приведет к необходимости платить штраф 1000 руб. При этом отчетность все равно подать придется.

Если налог платить нужно, то сделать это можно в срок до 15 июля 2021.

Если автомобиль был в собственности 3 и более лет, то сдавать декларацию не нужно, платить НДФЛ также не требуется.

Исходные данные для примера:

Рассмотрим пример заполнения 3-НДФЛ, если автомобиль был куплен в октябре 2018 за 350 000, а продан в ноябре 2020 года за 360 000.

В этом случае заполнить налоговую декларацию нужно, так как автомобиль был в собственности менее трех лет.

Для подачи 3-НДФЛ находим в «Жизненных ситуациях» раздел «Подать 3-НДФЛ» и выбираем «Заполнить онлайн».

Далее пошагово выполняем следующие действия:

- Шаг 1. Заполнить «Данные».

Если автомобиль продан в 2020 году, а декларация подается в 2021, то указывается год «2020».

Если 3-НДФЛ заполняется впервые в отношении данной машины, то отмечается пункт «ДА». Если налоговая вернула ранее поданную декларацию и налогоплательщик ее изменяет и уточняет, то выбирается «НЕТ» и указывается порядковый номер корректировки.

В последнем пункте налоговые резиденты выбирают «ДА».

После заполнения указанных данных нужно нажать кнопку «Далее».

- Шаг 2. Заполнить «Доходы».

В этом разделе нужно показать доход от продажи автомобиля, для этого нажать на кнопку по центру «Добавить источник дохода».

В качестве источника дохода выступает покупатель автомобиля. После добавления дохода нужно заполнить данные о том лице, которому продана машина. Обычно это физическое лицо, но может быть и организация или ИП. В зависимости от выбранного типа покупателя заполняются соответствующие реквизиты.

В нашем примере авто продан гражданину Лосеву Дмитрию Александровичу за 360 000 руб., поэтому выбирается «физическое лицо», вписывается его ФИО, согласно договору купли-продажи.

Ставку нужно оставить 13%, которая стоит по умолчанию.

Вид дохода — в строке набираем «транспортное средство» или код дохода «1521» и выбираем «Доходы от продажи ТС».

Сумма дохода — указывается цена, по которой продан автомобиль. В нашем примере это 360000.

Предоставить налоговый вычет — выбираем либо вычет в размере расходов на покупку авто (код 903), либо в размере 250 000 (код 906). Второй вариант проще выбрать, если стоимость машины 250 000 или менее рублей, в этом случае сумма вычета подставляется автоматически. Если цена продажи выше, а также сохранился договор о покупке данного транспортного средства, то выбирается код 903 и вносится сумма данных расходов, документально подтвержденных.

В нашем примере выбираем код 903 и вписываем сумму вычета — 350000.

В подразделе «сумма дохода и налога» автоматически проводится расчет налогооблагаемой суммы (цена продажи минус вычет) и НДФЛ, который нужно заплатить. Если доходы равны или ниже вычета, то налог равен нулю.

В нашем примере автомобиль был куплен за 350 000, а продан за 360 000, значит налогооблагаемый доход = 10 000, а сумма налога к уплате 1 300.

После заполнения данного раздела нажимаем кнопку «Далее».

- Шаг 3. Проверить декларацию 3-НДФЛ.

После нажатия на кнопку «далее» в разделе доходов, в разделах «Выбор вычетов», «Вычеты» и «Распорядиться переплатой» нужно нажать «Далее». Данные разделы заполняются в том случае, если налогоплательщик хочет вернуть НДФЛ в связи с правом на различные льготы (например, для получения стандартного вычета, имущественного при покупке квартиры или по ипотеке, социального за лечение и обучение).

Если нужно показать в 3-НДФЛ только продажу автомобиля, то все указанные вкладки можно пропустить.

Во вкладке «Просмотр» необходимо проверить, что правильно указан налог к уплате или его отсутствие. Далее можно посмотреть заполненный бланк декларации 3-НДФЛ, нажав на ссылку «pdf». Открытый файл лучше сохранить на свой компьютер, возможно, в будущем она пригодится.

- Шаг 4. Прикрепить документы, подтверждающие доходы и расходы.

Доход подтверждает договор купли-продажи, где налогоплательщик выступает в роли продавца.

Расходы нужно подтверждать, если выбран вычет 903 — необходимо приложить договор купли-продажи, где налогоплательщик выступает в роли покупателя.

- Шаг 5. Ввести пароль сертификата электронной подписи.

На этом процесс заполнения формы 3-НДФЛ в личном кабинете на сайте ФНС завершен, после выполнения всех действий можно нажать на кнопку «Подтвердить и отправить».

Далее в разделе «Сообщения» в личном кабинете налогоплательщика можно отслеживать процесс взаимодействия налоговиков с декларацией 3-НДФЛ. В течение нескольких дней произойдет регистрация поданной формы, после чего придет сообщение на почту о том, что отчет принят.

Для уплаты налога (если есть такая обязанность) можно зайти на главную страницу личного кабинете, где можно увидеть ссылку на оплату.

На начальном этапе после отправки декларации 3-НДФЛ в личном кабинете налогоплательщика будет статуст «Принято».

УСЛУГИ по заполнению и представлению Декларации 3-НДФЛ

ШАГ 1 – заполнить декларацию в электронном виде через специальную компьютерную программу «Декларация»

ШАГ 2 – Подготовить сканы документов, подтверждающие данные в декларации

ШАГ 3 – Зайти в Личный кабинет налогоплательщика через сайт Федеральной налоговой службы

ШАГ 4 – Во вкладке «Жизненные ситуации» выберете вкладку «Подать декларацию 3-НДФЛ»

ШАГ 5 – Если у вас декларация заполнена в программе (ШАГ 1) – Выбрать вкладку «Загрузить»

ШАГ 6 – Выбрать год, за который вы подаете декларацию и нажать кнопку «Выбрать файл»

ШАГ 7 – Загрузить файл декларации в формате xml, полученный ранее при заполнении декларации,

ШАГ 8 – Загрузить документы, подтверждающие данные в декларации (доходы и расходы)

Вы можете загрузить все необходимые документы через кнопку «Добавление нового документа» – последовательно кнопки «Выбрать файл» и «Прикрепить файлы»

Обратите внимание:

– Максимальный размер одного файла – 10 МБ.

– Суммарный объем всех отправляемых файлов не должен превышать 20 МБ.

ШАГ 9 — После загрузки всех документов введите пароль к сертификату электронной подписи и отправьте.

Если у вас нет электронной подписи, то нужно получить сертификат ключа проверки электронной подписи.

ШАГ 10 – Документы отправлены в налоговый орган.

ШАГ 11 – Отслеживаем статус рассмотрения декларации в разделе «Сообщения»

ШАГ 12 – Нажимаем на иконку «Письмо» и откроется новое окно со статусом документа – «ПРИНЯТО».

ШАГ 13 – После окончания проверки декларации и подтверждения суммы налога к возврату, в Личном кабинете налогоплательщика в разделе «МОИ НАЛОГИ» вы увидите сумму налога к возврату

Не забудьте заполнить заявление на возврат налога.

P.S. Небольшая подсказка, если суммарный объем всех отправляемых файлов превысил 20 МБ – можно к уже поданной декларации подать дополнительные документы. Для этого необходимо выполнить следующие действия:

ДОП. ШАГ 1 – Зайдите в личном кабинете на вкладку «Жизненные ситуации». Во вкладке «Жизненные ситуации» выберете вкладку «Подать декларацию 3-НДФЛ»

ДОП. ШАГ 2 – В разделе «Мои декларации» найдите отправленную ранее Вами декларацию, нажмите на номер декларации

ДОП. ШАГ 3 – Откроется окно “Налоговая декларация физических лиц (3-НДФЛ)” и вы увидите список отправленных вами документов.

ДОП. ШАГ 4 – На этой странице спускаетесь в самый конец страницы и нажимаете кнопку “Направить дополнительные документы”

ДОП. ШАГ 5 – Все дальнейшие действия повторить с ШАГА 8 по алгоритму, описанному выше.

УСЛУГИ по заполнению и представлению Декларации 3-НДФЛ

Поделитесь об этом с другими людьми:

ПОХОЖИЕ МАТЕРИАЛЫ:

В августе 2018 года обновился новый личный кабинет налогоплательщика, подача декларации в старой версии стала невозможна. В переходный период возникало много трудностей с отправкой 3-НДФЛ. Да и спустя год, в 2019 году, трудностей возникает не меньше.

Давайте вместе пройдем этот путь, чтобы быстрее и легче можно было оформить налоговый вычет и вернуть удержанный НДФЛ.

[ads-pc-2] [ads-mob-2]

Вход в новую версию ЛК

Как отправить налоговую декларацию 3-НДФЛ через личный кабинет налогоплательщика (ЛК) в новой версии программы?

Заходим на сайт налоговой службы nalog.ru. В разделе Физические лица нажимаем Войти в личный кабинет.

В этом случае, мы будем автоматически перенаправлены в новую версию личного кабинета налогоплательщика. Нам предлагается для входа ввести наш логин и пароль.

Сделаем это, и после этого войдем в наш личный кабинет.

Если вы хотите ознакомиться с новой версией личного кабинета налогоплательщика, то приглашаю на «экскурсию» по ссылке: «Новый интерфейс личного кабинета налогоплательщика для физических лиц». В этой статье перечислены все функции, которые можно найти и применять в обновленном ЛК.

Отправка 3-НДФЛ

Формируем файл декларации xml для отправки

Для отправки декларации в новой версии нам необходимо выбрать вкладку Жизненные ситуации.

Далее переходим в раздел Подать декларацию 3-НДФЛ.

Здесь, как и в старой версии, есть 2 варианта: либо можно заполнить новую декларацию онлайн, либо отправить декларацию, уже заполненную в программе. Мы выберем 2 вариант.

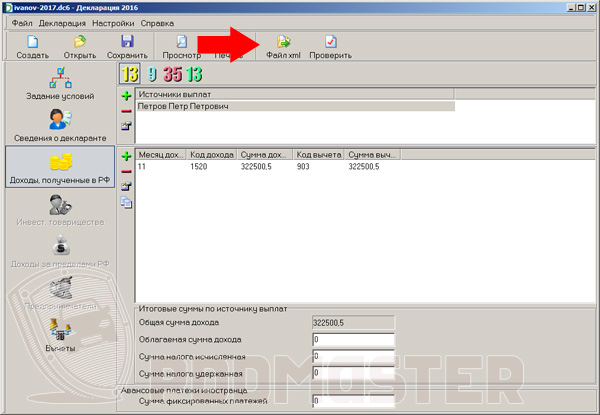

В программе «Декларация» мы предварительно заполнили нашу 3-НДФЛ. После того, как все данные проверены, делаем выгрузку файла в формате xml для того, чтобы его можно было отправить через личный кабинет налогоплательщика.

Для этого нажимаем на соответствующую кнопку в меню.

Далее выбираем, куда мы будем его экспортировать. Нажимаем ОК. Файл сохранен у нас на диске и готов к отправке.

Создаем ключ электронной подписи

[ads-pc-3] [ads-mob-3]

Возвращаемся на сайт налоговой. Нажимаем Отправить декларацию, заполненную в программе.

Если вы в первый раз отправляете декларацию 3-НДФЛ через новую версию личного кабинета налогоплательщика, в этом случае вам необходимо будет зарегистрировать либо же подтвердить вашу электронную подпись.

Поэтому при нажатии на сообщение об отправке декларации высвечивается такое сообщение о необходимости регистрации или получения обновленного ключа электронной подписи.

Нажимаем ОК. И нас переадресовывает на страницу получения электронной подписи. Выбираем Ключ электронной подписи хранится в защищённой системе ФНС России. Тот пункт, который стоит по умолчанию. В конце даже есть приписка: Рекомендовано.

Спускаемся вниз страницы и вводим пароль доступа к ключу сертификата подписи. Повторяем его ещё раз. Нажимаем кнопку: Отправить запрос. Не забудьте запомнить или записать введенные данные доступа! 🙂

После этого у нас начинается генерация электронной подписи. В новой версии личного кабинета пока ещё это происходит достаточно долго. Как написано в сопровождающем сообщении: процесс может занять от 30 минут и до суток. Поэтому придётся подождать.

Если все сложилось удачно, то в результате на зеленом фоне появится сообщение, что сертификат электронной подписи успешно выпущен.

Вновь возвращаемся на вкладку Жизненные ситуации, далее: Подать декларацию 3-НДФЛ.

Выбираем кнопку: Отправить декларацию, заполненную в программе. Эти операции мы уже делали ранее (они описаны выше).

Готовим документы к загрузке на сайт ИФНС

После получения ключа сертифицированной подписи мы можем отправлять наши документы в ФНС. На открывшейся странице выбираем год, за который будем отправлять декларацию.

Нажимаем: Выбрать файл. Выбираем то место, куда мы сохранили наш файл с декларацией 3НДФЛ в формате xml.

После того, как файл загрузился, к нему можно прикрепить все сопровождающие документы, которые нам необходимы. Кликаем мышкой по кнопке: Прикрепить документ.

Выбираем необходимые для отправки файлы. Это могут быть Договора купли-продажи, справки 2-НДФЛ, подтверждающие удержание налога на доходы, документы собственности на недвижимость, квитанции об оплате и т.д.

Обратите внимание на то, что максимальный размер файла должен быть не более 10 мегабайт, а максимальный размер всех прикреплённых файлов — не более 20 МБ.

После того, как все необходимые документы, подтверждающие наше право на налоговый вычет, загружены, вводим внизу страницы пароль сертификата электронной подписи. После чего нажимаем: Подтвердить и отправить.

Ура! Наша декларация отправлена в налоговую инспекцию.

Смотрим статус отправленной 3-НДФЛ

[ads-pc-1] [ads-mob-1]

Для проверки нашей налоговой декларации 3-НДФЛ в налоговой службе по закону выделяется 3 месяца. Но лучше зайти в наш кабинет течение недели, чтобы посмотреть статус отправленной декларации и пакета сопроводительных документов.

Когда случается отказ в приеме по каким-то явным причинам, он приходит от ФНС в течение нескольких дней.

Отслеживать статус обработки поданных онлайн документов в ИФНС можно в разделе Почта -> Сообщения. Для этого нажимаем на конверт в правом верхнем углу ЛК.

После перехода на соответствующую страницу будет высвечиваться строка со статусом. Сразу после отправки данные о результатах еще отсутствуют.

А вот если ИФНС приняла нашу 3-НДФЛ к проверке, то появится пункт: Сведения о ходе проведения камеральной налоговой проверки нашей декларации.

Нажав на нее, можно прочитать, что данные о результатах пока отсутствуют. Это означает, что можно начинать отсчет 3-х месяцев, которые предоставляются налоговой службе по закону, для изучения нашего пакета документов.

По окончанию этого срока, в том случае, если ИФНС подтвердит сумму к выплате, то здесь появится сообщение: налоговым органом подтверждена сумма налогового вычета, заявленного налогоплательщиком в полном объёме.

После этого можно будет написать заявление на возврат с указанием реквизитов банковского счета для перечисления денежной суммы.

Заявление в новой версии личного кабинета пишется на вкладке: Жизненные ситуации -> Распорядиться переплатой.

Одобренная сумма к возврату появится именно здесь. Тогда же будет возможность написать заявление.

Заключение

Надеюсь, вы теперь самостоятельно легко сможете отправить свои документы и свои декларации в вашу налоговую инспекцию через ЛК налогоплательщика в обновленной версии.

Если вам нужна личная консультация или помощь в оформлении Декларации 3-НДФЛ, а также в отправке документов через ЛК и составлении заявления на возврат, смело оставляйте заявку. Мы работаем быстро и с удовольствием!

Поделитесь внизу в комментариях своим опытом отправки налоговой декларации в новом интерфейсе ЛК: все ли получилось с первого раза, как быстро сформировался пароль сертификата электронной подписи, как долго шло рассмотрение документов и, наконец, через какое время деньги пришли на ваш расчетный счет.

НалогиСпросить юриста быстрее. Это бесплатно!

Каждый российский гражданин имеет право на частичное возмещение средств, потраченных на лечение, обучение и т.д. Для этого нужно подать заявление на получение справки 3-НДФЛ. Ниже вы узнаете, как это сделать через личный кабинет налогоплательщика на сайте ФНС.

Содержание:

- В каких случаях необходимо сдавать декларацию 3-НДФЛ?

- Пошаговая инструкция подачи 3-НДФЛ

В каких случаях необходимо сдавать декларацию 3-НДФЛ?

Декларацию 3-НДФЛ нужно подавать, когда вы:

- получаете доход от физлиц по гражданско-правовым договорам;

- получаете доход от продажи имущества, которое находится в собственности меньше 3-х лет;

- получаете доход из-за рубежа;

- получили выигрыш в лотерее в размере до 15 000 рублей;

- получили в подарок имущества от дальних родственников;

- покупаете или строите жилье;

- тратите деньги на обучение или лечение;

- тратите деньги на пенсионное обеспечение;

- делаете инвестиционный вычет;

- получаете доходы иного характера, которые необходимо декларировать по закону.

Важно! Для подачи декларации через сайт ФНС необходимо иметь ЭЦП.

Пошаговая инструкция подачи 3-НДФЛ

- Откройте официальный сайт ФНС и авторизуйтесь в своем Личном Кабинете налогоплательщика через Госуслуги.

- Перейдите в раздел «Жизненные ситуации».

- Нажмите по кнопке «Подать декларацию 3-НДФЛ».

- Кликните кнопку «Заполнить онлайн».Далее нужно создать электронную подпись.

- Выберите, каким способом будет храниться электронная подпись. Рекомендуемый вариант — в базе ФНС.

- Проверьте, корректно ли заполнены ваши персональные данные. Далее придумайте пароль и отправьте запрос.Процесс генерации подписи длится от 30 минут до одного рабочего дня. Но в среднем на это уходит 15 минут. После вы увидите соответствующее уведомление:Теперь необходимо заполнить и отправить налоговую декларацию (3-НДФЛ). Для этого снова отправляйтесь по цепочке: Жизненные ситуации → Заполнить онлайн.

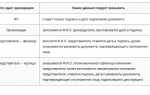

- Заполните основные данные физического лица и нажмите «Далее».Каждый работодатель должен до 1 апреля направить в налоговую инспекцию информацию о ваших доходах. Если это уже было сделано ранее, то соответствующие графы заполнятся в автоматическом режиме.В обратном случае нажмите на кнопку «Добавить источник дохода» и введите нужную информацию из справки 2-НДФЛ. Добавьте источник своих доходов, нажав соответствующую кнопку.

- На основании справки 2-НДФЛ заполните данные вашей организации, в которой вы работаете. Также укажите вид своего дохода (чаще всего используется «Зарплата»), и сколько вы получаете за год под определенным кодом. Можно также добавить какой-либо дополнительный доход, если он был. После этого кликните по кнопке «Далее».

- Теперь необходимо указать, какой вычет вы планируете получить. Используйте пояснения для выбора подходящего, нажав на знак вопроса. Все данные указываются из декларации 2-НДФЛ. Для примера выберем имущественные и стандартные вычеты. Снова нажмите «Далее».

- Для имущественного вычета нужно указать, сколько было затрачено средств. Если Вы являетесь собственником квартиры, то она появится автоматически. Поставьте соответствующую галочку, если ранее вы обращались за получением вычета. Эти данные прописываются также из справки 2-НДФЛ. Опять кликните «Далее».

- В следующей вкладке заполните стандартные вычеты. Например, если есть вычет за детей, то обязательно поставьте соответствующую галочку и нажмите «Добавить».Выберите помесячный доход из справки 2-НДФЛ (информация находится в разделе №3), укажите его код и сумму, которая была получена.Теперь добавьте сведения о детях: дату рождения, дату усыновления (если ребенок был усыновлен), а также поставить галочку в подходящем для вас варианте. Нажмите «Рассчитать», после чего кликните «Далее».

Важно! Стандартный вычет на детей необходимо заполнять, если в справке 2-НДФЛ в разделе № 4 код вычета стоит 126 или 127. В противном случае поля остаются пустыми.

В итоговом разделе будет указана конечная сумма вычета.

Вам необходимо прикрепить все подтверждающие документы, которые указаны в списке. Максимальный размер загружаемого файла составляет 10 Мб. Также введите пароль к электронной подписи и нажмите «Подтвердить и отправить».

Минимальный срок рассмотрения один месяц. При камеральной проверке ждать придется до 3 месяцев. Именно столько времени есть у налоговой для того, чтобы проверить вашу декларацию. За ходом проверки, можно следить в Личном Кабинете на сайте ФНС в разделе Сообщения.

Когда декларация будет проверена, нужно отправить заявление на возврат денежных средств по вашим реквизитам.

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

+7 (495) 128-73-93 Москва, Московская область +7 (812) 429-70-93 Санкт-Петербург, Ленинградская область +7 (800) 350-70-93 Регионы (звонок бесплатный для всех регионов России)

Возможно не отображается декларация в личном кабинете

Проверьте правильность заполнения полей декларации

Разрешена ли въезд в Россию данного транспортного средства?

Вы можете заполнить декларацию для автомобиля Citroen Berlingo (Берберлио) 2015 года выпуска. Срок действия: с 1 января 2016 года по 1 января 2018 года.

Данный перечень разрешен для ввоза в Россию, если данные транспортных средств соответствуют данным, указанным в декларации

Если владелец транспортного средства обнаружит несоответствие данных в представленной декларации, он может подтвердить либо опротестовать наличие изменений самостоятельно или обратиться за помощью к квалифицированному специалисту.

Если у вас возникли сложности, мы всегда готовы оказать вам любую помощь. Если ваша новая деталь не соответствует данным в декларации, мы поможем вам юридически правильно оформить или задокументировать факт нанесения ущерба транспортному средству.

Чтобы сэкономить ваше время, мы обязательно отправим вам коммерческое предложение прямо на указанный e-mail.