Содержание

- Видео по заполнению и отправке деклараций с помощью «Личного кабинета»

- Итак, по пунктам инструкция по заполнению:

- Полезные ссылки, которые и так уже 50 раз встречались в этом тексте:

- Как в Кабинете налогоплательщика посмотреть сданные отчеты?

- Где сохраняются формы в Кабинете налогоплательщика?

- Как получить уведомление в Кабинете налогоплательщика?

- Как узнать приняли ли налоговую декларацию?

- Как узнать принята ли декларация?

- Как посмотреть декларацию за прошлый год?

- Что значит переплата по налогу в Личном кабинете?

- Как скачать декларацию из личного кабинета?

- Можно ли отозвать 910 форму?

- Как выгрузить 910 форму?

- Как зайти в настройки NCALayer установите и запустите модуль Кнп?

- Где посмотреть налоговые уведомления?

- Как обратиться в службу поддержки Кабинета налогоплательщика?

- Регистрация личного кабинета

- Вход в кабинет налогоплательщика

- Информация личного кабинета

- Как отправить онлайн-декларацию

- Где получить ЭЦП

Налогообложение зачастую связано с некоторыми трудностями. С ними можно разбираться самостоятельно, а можно пригласить специалиста. Для самостоятельного взаимодействия существует личный кабинет налогоплательщика — физического лица (далее также ЛК ФЛ.

Федеральная налоговая служба России произвела обновление ЛК ФЛ. По умолчанию, при переходе по ссылке с сайта nalog.ru открывается новая версия личного кабинета, однако, можно перейти в старую по соответствующей ссылке. Ссылка на переход в новый кабинет в старом отсутствует, так что перейти напрямую из старого в новый не получится.

Какие функции и задачи выполняет обновленный личный кабинет?

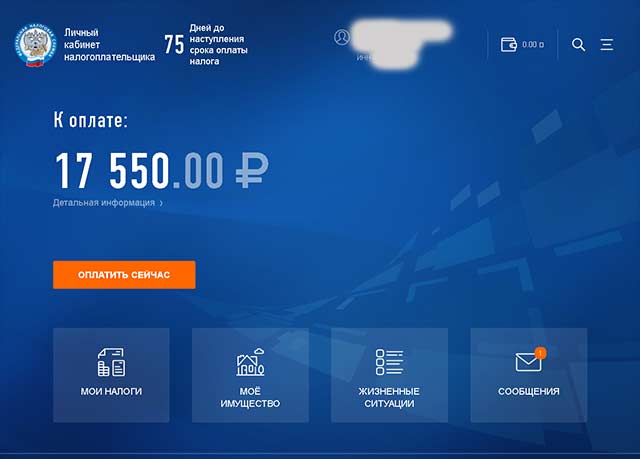

В первую очередь, в личном кабинете налогоплательщика можно узнать общие сведения о состоянии расчётов по налогам с бюджетом. Эти сведения находятся на главной странице.

Справа вверху, рядом с ФИО налогоплательщика и его ИНН находятся маленькие иконки:

Первая иконка сигнализирует о количестве доступных денежных средств. Этими денежными средствами можно расплатиться по начислениям, произведенным налоговой инспекцией. Внутри «Кошелька» доступна операция по его пополнению. Пополнение возможно банковской картой, с помощью квитанции или через банк.

«Лупа» предоставляет возможность осуществить поиск по сайту. Искать можно, в принципе, всё что угодно, также в поиске доступны быстрые ссылки «распорядиться переплатой», «подать заявление на льготу», «заказать декларацию 3-НДФЛ» и «запрос справки о состоянии расчётов». Это наиболее частые из жизненных ситуаций, о них расскажем ниже.

Третий значок в виде трёх параллельных линий скрывает в себе подменю вида:

Здесь скрывается меню с общими контактами налоговой службы и контактами конкретной инспекции, где налогоплательщик стоит на учёте. Для получения контактов нужно нажать на «Телефонную трубку». Иконка «Календарь» содержит в себе напоминания о событиях — например, о дате уплаты того или иного налога. Третья иконка «Со стрелочкой» позволяет завершить сессию, т.е., выйти из личного кабинета налогоплательщика.

Последняя иконка этого подменю в виде «Крестика» закрывает подменю и возвращает «Параллельные черточки».

На главную страницу новый личный кабинет налогоплательщика получил четыре большие иконки:

Рабочее пространство состоит из пиктограмм «Мои налоги«, «Мое имущество«, «Жизненные ситуации«, «Сообщения«, а также ссылки на возможность оставить отзыв, запросить помощь по личному кабинету. Особняком стоят карта сайта (находится слева) и версия для слабовидящих. Остановимся чуть подробнее на указанных пиктограммах, которые предлагает новый личный кабинет налогоплательщика.

Меню «Мои налоги» содержит два раздела: имущественные налоги и налог на доходы.

Имущественные налоги

- состоят из налогов на регистрируемую собственность физического лица — недвижимость, земельные участки, автотранспорт, мототранспорт, водный и воздушный транспорт (так называемый «транспортный налог»). Здесь имеется указание на наличие задолженности/переплаты, а также суммы самого налога и пени, которые нужно уплатить/зачесть.

Имеются в данном разделе также ссылки «история операций» и «сведения о доходах». С историей операций всё более-менее прозрачно — начисления, оплаты, зачёты, пени. Сведения о доходах содержат данные о размере доходов, полученных в разные периоды, в форме справок 2-НДФЛ.

Налог на доходы

- это тот самый НДФЛ, который за налогоплательщика обычно уплачивает работодатель в качестве налогового агента, либо же налогоплательщик декларирует сам, например, если приобрел в собственность автомобиль, а затем продал его по цене, превышающей цену покупки, не дождавшись 3х лет владения автомобилем. На этот случай есть специальная ссылка, так и названная «Сведения о доходах из декларации».

НДФЛ можно посмотреть за доступные периоды с указанием общей суммы дохода за год и суммы исчисленного НДФЛ. Кроме того, из данного раздела можно скачать справку 2-НДФЛ, кликнув на соответствующую ссылку. Кроме того, можно получить справку, подписанную электронной подписью, кликнув по отдельной ссылке.

Раздел «Мое имущество» содержит сведения об имуществе, которое является налоговой базой для исчисления налогов.

Тут имеется указание на имущество, о наличии которого ведает налоговая инспекция. О приобретении имущества налогоплательщик может сообщить сам, однако, инспекция всё равно узнает об этом, поскольку регистрационные данные как недвижимости, так и транспортных средств поступают в налоговую из ГИБДД и Росреестра, т.е., это происходит автоматически.

Кроме того, из данного раздела можно сообщить об объекте, которого в личном кабинете нет, либо о том, что ранее принадлежавший вам объект выбыл из вашего владения (продан, подарен, т.е., отчужден), заявить о наличии льготы по имущественному налогу (например, многодетным семьям), и выбрать льготный объект (если такая возможность существует).

Объекты в личном кабинете можно сортировать по критериям: «недвижимое имущество», «земельный участок», «наземный транспорт», «водный транспорт», «воздушный транспорт», а также по критериям «действующие объекты» и «снятые с учёта».

Раздел «Жизненные ситуации» является самым «объемным» и позволяет выполнить следующие действия:

- распорядиться переплатой — если, она, конечно, есть

- подать заявление о льготе — в случае, если у налогоплательщика имеется основание для применения налоговой льготы (например, многодетная семья имеет право на освобождение от уплаты транспортного налога)

- подать декларацию 3-НДФЛ в случае, если налогоплательщик обязан декларировать доход самостоятельно

- сообщить о том, что в личном кабинете нет сведений об имуществе налогоплательщика, которое является объектом налогообложения

- сообщить о наличии счёта в зарубежном банке

- запросить справку или какие-либо иные документы (акт сверки, выписку из ЕГРН по своему имуществу, справки о подтверждении права и ещё некоторые)

- уточнить информацию об объектах налогообложения (например, если у автомобиля налогоплательщика вместо 352 лошадиных сил указано 149 и проч.)

- изменить персональные данные (ФИО, паспортные данные, адрес)

- посмотреть, какие ещё ситуации бывают — т.н. «прочие» (касается того, что не вошло в список выше)

- заявление на получение бумажных документов — если налогоплательщик получает их в электронном виде, т.е., в личном кабинете

- постановка на налоговый учёт и снятие с него, в т.ч., для медиаторов

- действительно «прочие» ситуации, не типичные — обращение в свободной форме

- жалоба на изданные налоговыми органами документы

- отказ от пользования личным кабинетом — блокировка учётной записи в ЛК в форме заявления (об этом ниже)

- раскрытие налоговой тайны широкому кругу лиц — с возможностью выбрать, какие данные раскрывать, а какие нет, например, сведения о страховых взносах

- обращение в техническую поддержку ЛК (по вопросам работы кабинета, его функций и т.п., т.е., не по праву и обязанности)

- подача заявления на выпуск электронной подписи, которую можно будет хранить на сервере налоговой инспекции или на своём компьютере

Раздел «Сообщения» содержит в себе самую соль коммуникации налоговая-налогоплательщик, а именно, налоговые уведомления. Именно они являются основанием для уплаты налога.

Архив сообщений

Пользователи личного кабинета часто задаются вопросом «почему в личном кабинете налогоплательщика только архив сообщений» ? Для того, чтобы ответить на этот вопрос, отметим, что архив состоит из сообщений, полученных и отправленных до 10.08.2018 г. Именно в эту дату ФНС произвела обновление ЛК ФЛ. Все сообщения, имевшиеся до указанного дня, были автоматически перемещены в архив.

Сообщения же (в т.ч., налоговые уведомления), отправленные и полученные после указанной даты, отображаются непосредственно в разделе «Сообщения«. Следовательно, если уведомления в данном разделе отсутствуют, значит, их не направили ни налогоплательщик, ни ФНС. Как такое возможно?

Одним из вариантов существования такой ситуации может быть следующее. Дело в том, что, если сумма в налоговом уведомлении составляет менее 100 руб., то оно (уведомление) не формируется. Однако, по прошествии трёх лет и накоплении 100 руб., инспекция всё-же известит налогоплательщика. Три года с момента обновления ЛК ФЛ ещё не прошли — это может быть одна из причин. Другой причиной может являться некий сбой программного обеспечения.

Личная информация

Обращает на себя внимание и раздел с личной информацией налогоплательщика «Профиль«, доступный при клике на ФИО в верхней части кабинета.

Тут можно увидеть (уточнить) контактную информацию о себе, т.е., телефон, адрес электронной почты, персональные данные — ИНН, дату рождения паспорт и регистрацию, а также загрузить аватар — фото. Раздел содержит историю действий — входов в личный кабинет с указанием IP-адреса входа и даты. Тут же доступны данные о зарубежных счетах и, последнее, во вкладке под заголовком «Получить ЭП» можно выпустить облачную (неквалифицированную) электронную подпись, отправив соответствующую заявку.

В целом, можно сделать вывод, что новый личный кабинет налогоплательщика расширяет свой функционал и становится более удобным для использования. Также достаточно серьезные изменения произошли в дизайне кабинета, что делает его более привлекательным.

Налоговая служба заботится о налогоплательщиках и делает всё, чтобы последним было как можно более удобно оплачивать начисляемые им налоги. Войти в новый личный кабинет налогоплательщика можно по следующей ссылке.

Ещё по теме «Личный кабинет налогоплательщика — физического лица»:

В данной статье будет описано, как заполнить, отправить и узнать статус налоговой декларации, через сайт налоговой инспекции, вернее, через его раздел — «Личный кабинет».

Если вы не можете попасть в «Личный кабинет», не волнуйтесь — туда с первого раза ещё никто не попадал и для этого есть подробная инструкция.

Декларацию так же можно подать с помощью мега-программы EDeclaration.

Видео по заполнению и отправке деклараций с помощью «Личного кабинета»

В видео показаны следующие моменты:

- Вход в «Личный кабинет»

- Обновление СОС

- Заполнение декларации

- Расчёт суммы налогов

- Подписание и отправка

- Проверка статуса отправленной декларации

- Для резидентов Республики Беларусь

- Для ИП

- По упрощённой системе налогообложения (УСН)

- Наёмных работников нет.

- Ежеквартальную.

Итак, по пунктам инструкция по заполнению:

- Открываем Internet Explorer

- Заходим в «Личный кабинет» по ссылке: https://portal.nalog.gov.by/private_office

- Выбираем сертификат (если их несколько)

- Вводим пароль

- Попадаем в личный кабинет

- Ошибки снизу игнорируем

- Если вылезла ошибка про СОС — листаем вниз, нажимаем на зелёную кнопку «Автоматически обновить СОС». После этого всё будет как надо.

- В левом вертикальном меню выбираем — Заполнение деклараций

- Выбираем год

- Выбираем систему налогообложения

- Жмём далее

- Выбираем Месяц и тип декларации (ежемесячная/ежеквартальная)

- Если хотите добавляете телефон

- Жмём Далее

- Вводим вид деятельности, он подсвечен красным

- Во вкладке «Раздел 1», в п.1 и п.1.1 — вводим выручку с начала года. Это значит, что для первого квартала — это будет выручка за первый квартал, а для четвёртого — сумма за 1й + 2й + 3й + 4й кварталы. Да, в п.1 и п.1.1 — пишем одно и тоже число.

- Одна ошибка из 4х ошибок пропала

- Переходим во вкладку «Раздел 3»

- В первом пункте вводим количество работников. Я один — рисую единицу

- Во втором — повторяем выручку с начала года

- В третьем — сколько сами себе заплатили ЗП

- В 9-м пункте ставите 1-ку, если у вас бухучёт или 2-ку, если упращёнка. Для первого квартала — это март, для второго июнь… для третьего сентябрь — ну короче вы поняли

- Все ошибки снизу пропали

- Возвращаемся во вкладку «Раздел 1», крутим в самый низ и нажимаем на зелёную кнопку «рассчитать»

- Видим, как в п.2, п.2.1. и п.5 рассчитались ваши налоги

- Опять крутим в самый низ и нажимаем на зелёную кнопку «Подписать и отправить»

- В окне ещё раз — «подписать и отправить»

- Вводим пароль к ключу

- Если всё ОК — увидите зелёную надпись «Операция выполнена успешно!»

- Теперь! Через какое-то время, я обычно на следующий день…

- …выбираем в левом вертикальном меню «Просмотр деклараций»

- Находим нашу декларацию, смотрим статус: • «Не подписан инспектором» — инспектор её ещё не видел • «Подписан инспектором с ошибками» — вы что-то напортачили, нужно исправлять. Для этого открываете ПДФ и крутите в самый низ — там будут указаны конкретные ваши ошибки. После чего создаёте новую декларацию за тот же период, ставите галочку «Признак внесения изменения и (или) дополнения в налоговую декларацию (расчет)», заполняете правильно и отправляете снова. Более подробно, в самом конце видео про Edeclaration • «Подписан инспектором» — всё получилось. На 3 месяца можете быть свободны.

- Всё!

Полезные ссылки, которые и так уже 50 раз встречались в этом тексте:

Как в Кабинете налогоплательщика посмотреть сданные отчеты?

перейти по ссылке и войти в кабинет с помощью ключа ЭЦП. затем найти раздел «Формы налоговой отчетности» — «Журнал форм». выбрать нужные вам даты отправки отчета и нажать «Найти». Откроется список сданных вами в этот период отчетов.

Где сохраняются формы в Кабинете налогоплательщика?

Сохраненная форма получает статус «Черновик» и отображается в «Журнале форм», расположенном в разделе «Формы налоговой отчетности». Уведомление о приеме налоговой отчетности можно просмотреть в «Журнале форм», отправленная форма может иметь следующие статусы: · «Принята», если ФНО прошла проверку на сервере СОНО.

Как получить уведомление в Кабинете налогоплательщика?

Для этого нужно:

- Зайти в журнал уведомлений в КНП;

- В графе «Действия» отражается изображение конверта;

- Необходимо нажать на него, выйдет окошко;

- В окошке необходимо набрать адрес своей электронной почты и нажать кнопку «Отправить»;

- По почте придет сообщение;

Как узнать приняли ли налоговую декларацию?

Информация о ходе проведения проверки представленной Вами налоговой декларации доступна на официальном сайте ФНС России www.nalog.ru в интерактивном сервисе «Личный кабинет налогоплательщика для физических лиц». Через сайт ФНС России можно направить электронную заявку на подключение к данному сервису.

Как узнать принята ли декларация?

Результаты проверки декларации можно найти на сайте ФНС через «Личный кабинет налогоплательщика для физических лиц». Но увидеть сразу, на какой стадии находится проверка декларации 3-НДФЛ по ИНН не получится, необходимо еще получить пароль для входа. Для этого придется один раз лично посетить любую налоговую инспекцию.

ЭТО ИНТЕРЕСНО: Какие дела рассматриваются в первой инстанции арбитражного суда?

Как посмотреть декларацию за прошлый год?

Как же узнать остатки, если декларация за прошлый год не сохранилась? Сходить в налоговую – обратиться в операционный зал налоговой по месту прописки лично с паспортом и попросить предоставить информацию из декларации 3-НДФЛ. Как правило, они либо называют суммы, либо предоставляют копию самой декларации.

Что значит переплата по налогу в Личном кабинете?

При оплате налогов у гражданина может возникнуть переплата. Лишняя сумма отражается в личном аккаунте плательщика сборов на сайте ФНС. … Сервис предоставляет услугу отправки деклараций и оплаты сборов прямо на портале. Оплатить начисленную сумму онлайн возможно только при наличии у резидента электронной подписи.

Как скачать декларацию из личного кабинета?

Надо зайти в налоговый сервис NDFLka.ru под «своим» логином и паролем, чтобы войти в ваш личный кабинет. Далее, необходимо выбрать раздел « Моя декларация», который расположен в верхней части сайта. А вот теперь мы выбираем клавишу «Операции» напротив той декларации, которая оплачена вами и которую вам надо скачать.

Можно ли отозвать 910 форму?

Отзыв налоговой отчетности

- Войдите в кабинет налогоплательщика

- Выберите раздел «Налоговые заявления»

- В налоговых заявлениях найдите «Отзыв налоговой отчетности»

- Укажите код ФНО, вид отчета, период налоговой отчетности и ее регистрационный номер

- Укажите код органа налоговой, у которой Вы хотите отозвать отчет

Как выгрузить 910 форму?

Для выгрузки отчета, необходимо воспользоваться кнопкой Выгрузить в XML, которая расположена в верхней части окна отчета, либо в форме журнала отчетов. При нажатие на кнопку, пользователю необходимо указать файл, в который отчет будет сохранен. После сохранения конфигурация выдаст предупреждающее сообщение.

Как зайти в настройки NCALayer установите и запустите модуль Кнп?

Изменения при входе в Кабинет налогоплательщика

- Запустить NCALayer повторно, после установки и запуска NCALayer нажать правой кнопкой мыши на иконку NCALayer и выбрать «Управление модулями».

- В открывшемся списке модулей выбрать «Модуль КНП» и нажать на кнопку «Установить модуль».

ЭТО ИНТЕРЕСНО: Вы спрашивали: Чем удостоверяется право на изобретение?

30.03.2020

Где посмотреть налоговые уведомления?

для пользователей Личного кабинета налогоплательщика – через Личный кабинет налогоплательщика; для иных лиц: посредством личного обращения в любую налоговую инспекцию либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

Как обратиться в службу поддержки Кабинета налогоплательщика?

Для обеспечения оперативной помощи по вопросам, возникающим при работе в web-приложением «Кабинет налогоплательщика», вы можете воспользоваться службой поддержки отправив сообщение по электронному адресу [email protected]

Заполнить 3-НДФЛ через «Личный кабинет»

Пошаговая инструкция

Итоги

Заполнить форму 3-НДФЛ на сайте налоговой можно просто и быстро. Сервис самостоятельно считает сумму возврата и формирует сам бланк с уже заполненными графами.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Любой гражданин может заполнить 3-НДФЛ на сайте nalog.ru, а также сдать ее вместе с документами онлайн. Для этого нужно завести аккаунт — «Личный кабинет налогоплательщика».

Как создать аккаунт:

- Подать заявление в любую налоговую инспекцию на территории России — необязательно по месту прописки.

- Получить первичные логин и пароль в регистрационной карте.

- Войти в «Личный кабинет» под ними и поменять пароль.

Также доступ к сервису возможен через учетную запись на портале «Госуслуги», если она является подтвержденной.

Чтобы заполнить 3-НДФЛ онлайн в «Личном кабинете», возьмем исходные данные.

Пример 1

Беляева Татьяна Олеговна работает медицинской сестрой в частной клинике «Невромед». Ее оклад составляет 18 000 рублей в месяц. При поддержке родителей она купила квартиру-студию в 2018 году за 1 500 000 рублей и теперь хочет за нее получить вычет. За 2018 год она несколько раз получала премии и надбавки:

- в марте — 5 000;

- в мае — 5 000;

- в июле — 4 000;

- в сентябре — 6 000;

- в декабре — 10 000 рублей.

Прежде чем приступить к освоению онлайн-сервиса, нужно собрать все документы, которые понадобятся для него:

- справка 2-НДФЛ за прошлый год — ее дает бухгалтер по месту работы;

- договор о покупке квартиры;

- акт приема-передачи сторонами;

- платежные документы — расписка, банковское извещение, квитанция и пр.;

- документы на квартиру — о зарегистрированном в Росреестре праве собственности;

- заявление.

Эти бумаги должны быть под рукой, чтобы правильно заполнить декларацию 3-НДФЛ на налоговый вычет в «Личном кабинете», а также прикрепить их отсканированные копии.

Важно!

При входе в свой аккаут, пользуйтесь новой версией сайта — она имеет намного больше возможностей и удобный интерфейс.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

- Откройте сайт ФНС и найдите вход в Личный кабинет.

- Зайдите в ЛК. Можно использовать аккаунт на Госуслугах.

- Проверьте предварительно, оформлена ли у вас электронная подпись. Это можно сделать в профиле.

- Там есть специальный подраздел для получения ЭП.

- Чтобы приступить к заполнению декларации, найдите подраздел с жизненными ситуациями.

- Выберите подачу декларации 3-НДФЛ.

- Прокрутите возникшую страницу вниз и нажмите на кнопку «Заполнить…».

.

Обратите внимание!

На этой же странице можно отправить электронный файл декларации, заранее заполненной в программе.

- На открывшейся странице система последовательно предлагает заполнить 7 шагов. Переход между ними происходит кнопкой «Далее» внизу.

- На первом шаге данные уже заполнены, достаточно просто их проверить.

- Переходите дальше. Здесь нужно выбрать источник декларируемых доходов.

- Шаг 3 — вычеты. Выберите из предложенных те, которые планируете заявлять. Если вы подаете декларацию в целях уплаты налога, то на этом этапе ничего не ставьте. В нашем примере декларация подается в связи с расходами на жилье. Выбираем имущественный вычет.

- Перейдите к указанию доходов (шаг 4). Здесь нужно указать реквизиты работодателя, опираясь на справку 2-НДФЛ.

Важно!

Если работодатель уже отчитался по вашим доходам в налоговую, они появятся в системе. Тогда ничего вручную вносить не понадобится.

- После заполнения реквизитов раскройте вкладку «Добавить доход».

- Размеры и код дохода также возьмите из справки.

- Ниже поставьте размер удержанного налога. Его также указывают в 2-НДФЛ.

- Перейдите к следующему шагу. Здесь вносится информация о понесенных расходах по указанным ранее вычетам.

- Здесь же система предлагает прикрепить подтверждающие документы

- Далее система формирует итоговую декларацию и показывает сумму, которую можно вернуть по заявленным вычетам.

- Остается только подтвердить и отправить отчет. Здесь же можно добавить отсканированные документы, если вы не сделали это раньше. Для отправки введите пароль от ЭП.

- Статус отчета отражается на странице подачи декларации в ЛК.

- Через «Личный кабинет» можно заполнить декларацию 3-НДФЛ по уплате налога и получению вычета.

- Готовую декларацию можно просмотреть, сохранить на компьютер и распечатать.

- Для отправки отчета онлайн, нужно оформить усиленную цифровую подпись — также в «Личном кабинете».

На официальном сайте налоговой инспекции www.nalog.ru уже не первый год существует возможность электронного документооборота между сервисом и налогоплательщиками. Однако, сдать декларацию ИП через Интернет, не так просто, как кажется.

Содержание

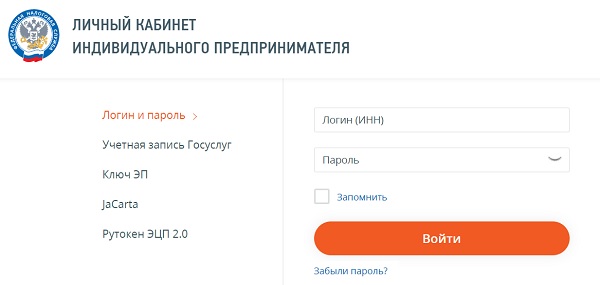

Регистрация личного кабинета

Первое, что нужно сделать – зарегистрироваться на официальном сайте ФНС www.nalog.ru в качестве налогоплательщика индивидуального предпринимателя. Для этого достаточно пройти несложную систему авторизации, которая возможна несколькими способами:

- через ЕСИА (при наличии стандартной учетной записи ИП на портале Госуслуг);

- по логину и паролю (выдаются при личном посещении инспекции по запросу, подтверждение личности и статуса – по паспорту и номеру ИНН);

- с электронным ключом, электронной подписью или смарт-картой (JaCarta).

Важно! Без электронной подписи возможен процесс авторизации и пользования кабинетом. Подача онлайн-отчётности ИП подразумевает обязательное наличие ЭЦП.

Вход в кабинет налогоплательщика

После авторизации система может запросить некоторое время на создание личного кабинета ИП. Как правило, не более суток. После этого кабинет будет доступен в любое время, для доступа к нему достаточно авторизоваться любым из предложенных способов.

При сохраненном в браузере пароле от учётной записи Госуслуг, авторизация в личном кабинете налогоплательщика индивидуального предпринимателя будет автоматической при переходе на страницу.

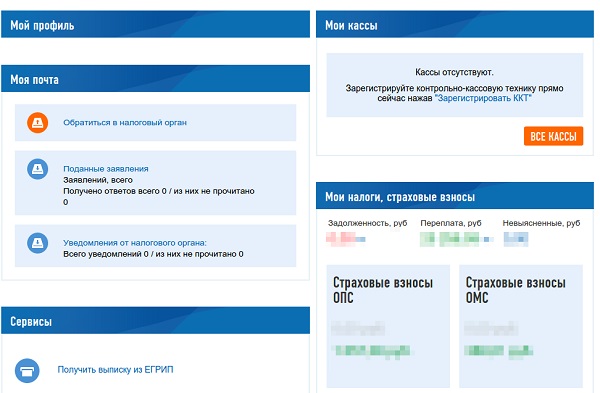

Информация личного кабинета

В личном кабинете налогоплательщика ИП отображаются:

- ближайшие события (сроки сдачи деклараций, уплаты налогов и т.д.);

- долг или переплата по налогам, страховым взносам;

- данные о налогоплательщике;

- сведения об имеющихся кассах и т.д.

Кроме этого сервис позволяет выполнить ряд действий, в том числе:

- изменить сведения об ИП;

- ликвидировать организацию;

- изменить режим налогообложения;

- получить справки и выписки и т.д.

Сдача отчётности через личный кабинет налогоплательщика ИП – не предусмотрена. При этом отправить декларацию онлайн всё же можно.

Как отправить онлайн-декларацию

Для сдачи отчётности без личного визита в налоговую инспекцию, предусмотрен специальный раздел на официальном сайте ФНС — https://service.nalog.ru/nbo/.

Доступ к этой системе доступен только для владельцев ЭЦП. На компьютер должны быть установлены:

- корневой сертификат удостоверяющего центра ФНС РФ;

- сертификат открытого ключа межрегиональной инспекция ФНС по централизованной обработке данных (он необходим для зашифровки отчёта);

Перед установкой компонентов убедитесь, что на вашем устройстве установлена операционная система не ниже чем Windows XP или Mac OS X.

Сам файл отчёта формируется в отдельной программе – ЮЛ Налогоплательщик. Она доступна для скачивания на официальном сайте налоговой в разделе «Программные средства».

Важно! Скачать программу можно и т том случае, если планируется офлайн подача отчётности. Сервис позволяет формировать квитанции, отчётные документы, декларации для последующего скачивания и сдачи в печатном виде. Бланки оснащены штрих-кодом, посредством которой в налоговой инспекции будет считана информация документа.

Порядок работы с ЮЛ Налогоплательщик

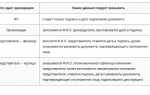

Сначала нужно обозначить налогоплательщика в системе. Для этого вводятся заполняется таблица с реквизитами организации:

- ФИО предпринимателя;

- ИНН, ОГРНИП;

- контактный телефон;

- код ИФНС;

- код ОКТМО;

- вид деятельности по ОКВЭД.

Далее, выбирается и заполняется нужный документ. В случае с декларацией по УСН, это форма № 1152017 по КНД. Большинство полей заполняются системой автоматически. Также сервис проверяет декларацию на ошибки в подсчётах.

Готовая декларация выгружается в транспортный контейнер, подписывается посредством ЭЦП и отправляется в ИФНС.

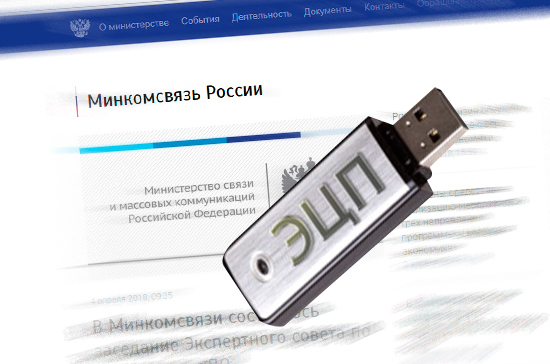

Где получить ЭЦП

Любой удостоверяющий центр, аккредитованный Министерством цифрового развития, выдает ЭЦП. Список центров опубликован на сайте Министерства — http://minsvyaz.ru/ru/directions/?regulator=118

С ним пользователю выдается программа КриптоПРО, необходимые сертификаты. Корневой сертификат скачивается с официального сайта налоговой инспекции.

Я верю, что где найти декларацию в личном кабинете можно и без телефона. Поэтому после прохождения регистрации я могу зайти в личный кабинет на сайте ПФР, заполнить декларацию, распечатать, оплатить квитанцию и отослать в налоговую инспекцию (карточку можно получить в налоговой). Для этого мне нужно иметь на руках реквизиты для получения информации о состоянии лицевого счета.

По идее, для получения карточки ПФР необходимо прийти в отделение ПФР, где оформлялся СНИЛС, заполнить заявление, подписать его у сотрудника ПФР и получить карточку. При том, что при себе нужно иметь паспорт и СНИСЛ. Если в настоящее время СНИЛСа нет, то можно с паспортом в отделении ПФР оформить заявление на изготовление. А потом прийти с карточкой в Пенсионный фонд.

На официальном сайте Пенсионного фонда России реализована возможность получения через онлайн сервис не только выписки из СНИСа, но и также информации об имеющемся страховом стаже. Воспользоваться этой возможностью можно просто авторизовавшись через мобильный телефон. Для этого нужно зайти в свой личный кабинет и перейти по ссылке: СНИСпл, затем в центре просмотра выбрать нужную вкладку, далее выбрать СНИСР и нажать на кнопку. Затем выбираем раздел: Получить СНИСер, далее выбираем подразделение ПФР, затем необходимо выбрать регион, затем район, в котором расположен Пенсионный Фонд, и далее выбираем: Внести необходимые документы на электронный носитель.