Содержание

- Как зарегистрироваться в личном кабинете «Ренессанс»

- Как войти в личный кабинет ОСАГО

- Купить полис ОСАГО через «Ренессанс»

- Заключение

- Ваши комменатрии

- Регистрация в Личном кабинете СК «Ренессанс»

- Вход в личный кабинет «Ренессанс»

- Возможности личного кабинета

- Как распечатать свой полис ОСАГО

- Базовая информация

- Вход в личный кабинет

- Отозвана ли лицензия?

- Если коротко: может подойти осторожным инвесторам, которые уже получили вычет по ИИС

- Что в продукте страхового

- Доходность «Ценного актива»

- Риски программы

- Что лучше: «Ценный актив» или ИИС

- Что в итоге

- Информация о фонде

- Ликвидация НПФ и ее причины

- Действия вкладчиков

- Показатели фонда до ликвидации

- Отзывы клиентов

- Телефон горячей линии

Сайт страховой компании «Ренессанс» создан не только для предоставления потенциальным клиентам подробной информации о данной организации. По своей сути, это полноценный онлайн-инструмент, с помощью которого можно приобрести или продлить полисы ОСАГО и КАСКО, рассчитать стоимость страховки, обратиться в службу поддержки в случае возникновения каких-либо проблем. Для этого достаточно лишь зарегистрировать личный кабинет на сайте «Ренессанса».

Как зарегистрироваться в личном кабинете «Ренессанс»

Процедура регистрации на сайте страховой компании «Ренессанс» не отличается особой сложностью, и состоит из нескольких этапов:

- Первым шагом переходим на страницу регистрации по электронному адресу https://eosagof.renins.com/osago/policy/. В открывшейся вкладке, в нижней её части, будет располагаться кнопка «Зарегистрироваться».

- После этого совершится переход в окно регистрации. Здесь следует выбрать способ, каким вам наиболее удобно зарегистрироваться – через сотовый телефон или е-мейл.

- После введения номера телефона или адреса электронной почты, система отправит код, который следует ввести в электронное окно, продублировав его.

- Затем вводим личную информацию: Ф.И.О., дату рождения.

- Последним шагом вводим капчу, в качестве подтверждения, что вы не программа-робот.

- Система переводит новоиспечённого пользователя на вкладку с подтверждением аккаунта через е-мейл. На почтовый ящик высылается ссылка для перехода в зарегистрированный личный кабинет. Перейдя по ней, пользователь активирует свой аккаунт в онлайн-системе «Ренессанс».

После регистрации личного кабинета пользователю становится доступен весь спектр онлайн-услуг, оказываемых компанией «Ренессанс».

Как войти в личный кабинет ОСАГО

Для защиты личного кабинета пользователя от несанкционированного доступа предусмотрена система авторизации. Авторизоваться на официальном сайте страховой компании можно тремя способами:

- Введя в электронное поле номер мобильного телефона и пароля.

- С помощью набора адреса электронной почты и пароля.

- Через онлайн-портал «Госуслуги». Для этого у пользователя должен иметься зарегистрированный личный кабинет на портале, находящемся по адресу gosuslugi.ru. Через него возможен доступ ко всем услугам, предоставляемым в соответствии с законодательными нормативами. С помощью учётной записи в «Госуслугах» открывается прямой доступ и к сайтам компаний, занимающихся автострахованием.

Купить полис ОСАГО через «Ренессанс»

После регистрации аккаунта на сайте «Ренессанс», автовладельцу становится доступна услуга покупки полиса ОСАГО при помощи интернета. Для этого потребуется зайти на сайт, и выбрать там раздел «Договор ОСАГО». Далее выбирается подраздел, в зависимости от того, кто является официальным владельцем машины – частное лицо, или организация.

В появившейся на экране электронной форме следует заполнить все поля, предоставив системе требуемую информацию. Введённые данные автоматически отправляются на проверку через базу данных Союза автостраховщиков. Если предоставленная информация подтвердится, то программа выдаст стоимость полиса ОСАГО. Если введённые данные не прошли проверку через РСА, возможно информация была указана с ошибкой.

Заплатить за страховку можно на сайте «Ренессанс», перейдя в раздел «Платежи». Здесь нужно ввести данные карты, и поступивший через СМС код – необходимая сумма будет перечислена на счёт страховщика. После этого покупателю, по электронной почте высылается виртуальный полис Е-ОСАГО. Если же при оформлении покупки был выбран бумажный вариант, то он высылается по указанному адресу почтовым отправлением или с курьером.

Заключение

Регистрация в личном кабинете «Ренессанс» позволяет клиенту компании упростить доступ ко всем страховым продуктам компании. Для этого не придётся лично приезжать в офис фирмы, а все необходимые действия можно произвести, не выходя из дома, или не покидая рабочего места. Единственно, что нужно для этого – наличие под рукой интернета.

Ренессанс отзывы по ОСАГО

Ваши комменатрии

Страховая компания «Ренессанс» разработала личный кабинет, с помощью которого водители могут пользоваться удобным сервисом через компьютерные и мобильные устройства. Достаточно пройти авторизацию на сайте или скачать приложение на свой смартфон, чтобы получить доступ к внушительному функционалу личного кабинета. Зарегистрированным пользователям предоставляется широкий спектр услуг по автострахованию и возможность решать страховые вопросы в дистанционном режиме.

Регистрация в Личном кабинете СК «Ренессанс»

Чтобы войти в Личный кабинет, сначала каждый пользователь проходит регистрацию. Официальный портал «Ренессанса» находится по адресу https://eosagof.renins.com/osago/policy/. Автовладельцы, желающие использовать мобильное приложение, могут скачать сервис в Play Маркет. Вне зависимости от выбранного пути, перед авторизацией, необходимо пройти несколько стартовых шагов.

Логин и пароль вводят уже зарегистрированные пользователи, а новые клиенты страховой компании выбирают пункт «Зарегистрироваться» внизу таблицы. В новом окне все графы обязательны к заполнению. Основные позиции регистрационных действий:

- email;

- номер активного мобильного телефона;

- уникальный пароль (дважды для подтверждения кода);

- ФИО с большой буквы;

- дата рождения прописывается в формате ДД ММ ГГГГ (пример: 01.01.1990);

- выбрать документ, подтверждающий личность (паспорт);

- указать серию и номер документа;

- ввести проверочный код.

Система сразу предлагает загрузить сканы документов, но пункт не обязательный. Это можно сделать позже, когда Личный кабинет будет создан. После заполнения всех позиций следует проверить правильность ввода персональных сведений. Если в ФИО, дате рождения или паспортных данных пользователь допустит ошибку, она автоматически отобразится в страховке. Такой договор ОСАГО будет считаться недействительным.

Важно! Перед отправкой данных на обработку необходимо поставить галочку в окне пользовательского соглашения об обработке информации.

Вход в личный кабинет «Ренессанс»

Вход в личный кабинет «Ренессанс» доступен через электронную почту зарегистрированного клиента. Чтобы активировать учетную запись, потребуется вновь вернуться на первую страницу сервиса, прописать адрес электронной почты и пароль, внесенный в форму ранее.

На виртуальный почтовый ящик придет письмо с проверочным кодом или ссылка. Ввод кода — завершающий этап авторизации в Личном кабинете «Ренессанса». Теперь пользователь может оформлять КАСКО или ОСАГО, изменять личную информацию о себе, распечатывать контракт и просматривать историю сотрудничества с компанией.

Возможности личного кабинета

После регистрации перед автовладельцем открывается масса возможностей. «Ренессанс» принимает заявления о страховом случае ОСАГО в дистанционном режиме, гарантирует конфиденциальность личных сведений, данных о машине и нюансах страхования.

Удобный интерфейс личного кабинета содержит вкладки, которые подсказывают, что есть в разделах. Перечень возможностей, которые предлагает Личный кабинет страховой компании «Ренессанс» и функциональность:

- Можно открыть новый договор, даже если владельцу кабинета не нужен дополнительный контракт.

- Просмотреть сведения о сроках действия полисов, информацию о лицах, которые допущены к вождению, и стоимость договора страхования в том или ином году.

- Доступен детальный просмотр: о конкретных рисках, суммах, сроках и т. д.

- Можно найти сведения об агенте, который оформлял страховой договор, запросить график внесения выплат и управлять услугами.

- Легко самостоятельно рассчитать стоимость полиса через Личный кабинет, ознакомиться со структурой активов по программе «Инвестор».

- Детализировать истории совершенных операций.

- Оформить налоговый вычет за счет страховки, потому что сервис интегрирован с налоговыми службами.

- Позволено редактирование документации и персональных сведений. Легко узнавать сведения о VIP-картах и свежие новости о привилегиях для клиентов «Ренессанса».

- Можно оплачивать страховые взносы и запрашивать возврат денежных средств, если человек желает расторгнуть контракт раньше его окончания.

- Доступна оперативная поддержка менеджеров «Ренессанс» в онлайн режиме.

Теперь не нужно искать агента «Ренессанса», чтобы пролонгировать договор, получить дубликат полиса или подать заявку на возмещение ущерба после аварии. При блокировке входа в профиль всегда можно пройти процедуру восстановления. Для этого достаточно при входе в личный кабинет нажать клавишу «Забыли пароль?» и указать адрес электронной почты для его восстановления.

После ввода кода в личном профиле, который придет на виртуальный ящик, у пользователя появится возможность установить новый пароль.

В «Моих договорах» можно посмотреть все контракты, которые оформлялись за период сотрудничества. В разделе «Справочники» представлена информация не только о закрытых и действующих договорах, но также о лицах, которым предоставлена страховка и доступ к вождению ТС.

Дополнительная информация! Служба клиентской поддержки работает круглосуточно. Звонок по России бесплатный — 8 (800) 333-8-800.

Как распечатать свой полис ОСАГО

Чтобы распечатать электронный полис ОСАГО, его требуется сначала скачать через Личный кабинет. Услуга доступна как через сайт, так и в мобильной версии. Пошаговая инструкция:

- Зайти в профиль.

- Выбрать раздел «Мои договоры».

- Открыть интересующий контракт.

На экране появится фирменный бланк, и если компьютер подключен к цветному принтеру, то можно получить распечатанный контракт в оригинальном цветном варианте.

Какие изменения можно внести в полис

Внести изменения в полис ОСАГО «Ренессанс» в онлайн-режиме можно только в процессе оформления. Если заявка уже ушла на рассмотрение или подтверждена, то корректировка данных о ТС, сведений о стаже или данных людей, допущенных к управлению транспортом, возможна только через сотрудников страховой компании. Доступен дистанционный режим отправки заявки. Если пользователь некорректно внес паспортные данные, ФИО или дату рождения, потребуется отправлять заявление на изменение сведений по электронной почте: support@online.renins.com.

Как добавить водителя в действующий полис ОСАГО «Ренессанс»

Самостоятельно провести эту процедуру автостраховщик не сможет, если контракт уже оформлен и оплачен. Чтобы в «Ренессанс» добавить водителя в договор ОСАГО, предлагается два варианта:

- Посетить ближайшее отделение компании.

- Отправить заявление на электронный адрес: support@online.renins.com.

Важно учитывать, что при внесении изменений изменится стоимость ОСАГО. При добавлении — в большую сторону, при удалении — в меньшую.

Дополнительная информация. Самостоятельная корректировка в «Ренессанс» ОСАГО в Личном кабинете приведет к потере его юридической силы.

Как расторгнуть договор через личный аккаунт

Если автостраховщик решил прекратить сотрудничество с компанией, то он должен написать заявление и обратиться с ним в любой офис «Ренессанс». Скачать бланк можно по ссылке ниже.

Сумма средств, которые клиент получит обратно, пропорциональна количеству дней, оставшихся до окончания срока страхования. От суммы к выплате «Ренессанс» удерживает 23 %.

Дополнительная информация. Страхователь не получит назад денежных средств, если онлайн полис был оформлен с нарушениями или в нем прописаны ложные сведения.

Как отправить извещение о ДТП

Чтобы выслать извещение об аварии в «Ренессанс» или внести изменения в полис в режиме онлайн, следует заполнить соответствующие бланки. Они находятся в личном профиле, в разделе «Документы». Извещение заполняется от руки и сканируется, или данные вносятся в электронную форму.

Бланк состоит из двух страниц. Все пункты обязательны для заполнения. Заявление о страховом случае отправляется по электронной почте: check_documents@renins.com. Формат документов PDF или JPEG; не более 5 Мб на одно письмо.

Ответ по страховому случаю будет получен в течение трех рабочих дней.

В 2015 году Ренессанс жизнь и пенсии получил новое наименование – Солнце. Жизнь. Пенсия. Однако данные изменения не смогли защитить фонд от реорганизации. В данном материале расскажем о том, какие критерии имел данный фонд до прекращения пенсионной деятельности.

Содержание

Базовая информация

Негосударственный пенсионный фонд «Солнце. Жизнь. Пенсия», он же «Ренессанс Жизни и пенсии» (далее НПФ) образован 24 года назад. Владельцем фонда является Анатолий Мотылев.

За период работы НПФ имел такие показатели, как:

- Количество клиентов – 800 000 человек.

- Пенсионные накопления – 34 миллиарда рублей.

- Место в рейтинге НПФ – №15.

- Собственное имущество – 28 миллиардов.

- Рейтинг надежности – А+ от компании Эксперт РА (отозван с октября 2014 года).

Важно знать! Процедура перехода из одного НПФ в другой?

Показатели доходности можно изучить по следующему графику:

Выделим контактную информацию:

- Основной офис – город Москва, Дербеневская набережная, дом 7, строение 22.

- Телефон – 8-800-100-33-54.

- Лицензия – 16/2 от 01.11.2001 – аннулирована 3 августа 2015.

- Сайт – .

- Горячая линия –

Период реорганизации – февраль 2015. В текущем году процесс банкротства практически закончен.

Вход в личный кабинет

До отзыва лицензии, застрахованные лица могли проверить сумму накоплений с помощью сервиса под названием «Личный кабинет» (далее ЛК).

Регистрация в ЛК в данный момент уже недоступна, однако действующие клиенты могут использовать полученные ранее логин и пароль для входа на сервис, поскольку страница не заблокирована – https://lifecabinet.renlife.com/user/login.

Если не получается вспомнить логин и пароль, то можно выполнить одно из следующих действий:

- обратиться за помощью в консультационную службу по ссылке ;

- нажать на кнопку «Забыли пароль?»;

- позвонить по номеру +7 (495) 981-2-981.

Важно знать! Отделение по Забайкальскому краю

Отозвана ли лицензия?

Как было сказано выше, НПФ прекратил свою деятельность в связи с изъятием лицензии. Но как все происходило? Расскажем прямо сейчас.

Несмотря на заморозку накопительной части, многие фонды в настоящее время продолжают активную деятельность в сфере пенсионного обеспечения.

Однако в 2015 году Центральный банк РФ организовал «чистку» среди НПФ. В итоге часть фондов прекратили свое существование. Но больше всего изменения коснулись фондов Мотылева, поскольку Центробанк изъял лицензии у всех 7 фондов данного владельца. При этом Мотылев не остался в стороне и решил обратиться в суд для оспаривания принятого решения.

Центробанк указывает следующие причины отзыва лицензии – невыполнение обязательств перед клиентами, а именно необоснованный отказ перевода средств в иные НПФ.

Важно знать! Что выбрать — НПФ или ПФР?

В ходе судебных разбирательств НПФ стремился, чтобы суд признал действия Центробанка незаконными. Однако в настоящий момент судебные тяжбы ни к чему не привели, и в компании действует временная администрация.

Но что делать в такой ситуации клиентам фонда? Все вклады граждан перешли обратно в ПФР. При желании гражданин может перевести накопления из ПФР в новый действующий НПФ.

Разберите, пожалуйста, под прищуром инвестиционно-страховой продукт компании «Ренессанс-жизнь». На первый взгляд кажется интересным: с учетом налогового вычета гарантированные 15% годовых, да еще и ставка зафиксирована на пять лет. На фоне снижающихся ставок и грядущего налога на вклады — то, что доктор прописал.

Из очевидных рисков:

- Сумма не страхуется АСВ. Насколько велика вероятность банкротства компании и поддержит ли ее в случае чего материнская группа?

- Страхования как такового внутри продукта нет, в случае смерти страхователя вернут только то, что успел внести. С другой стороны, мало кто из нас собирается умирать в ближайшие пять лет.

- Если перестать платить взносы, выкупная сумма — ноль. То есть не вернут совсем ничего. Но если вся сумма на руках, это не кажется такой уж проблемой.

В общем, выглядит заманчиво, но и потерять деньги не хочется. Поможете разобраться?

Данил

Данил, насколько я понял, программа, о которой вы пишете, называется «Ценный актив». Инвесторам обещают от 12 до 15% годовых за 5 лет с учетом налоговых вычетов, при этом до окончания срока деньги забирать нельзя. Ставку действительно обещают фиксированную.

А вот сразу внести все деньги не получится — только страховыми взносами, раз в месяц, квартал или год. Минимальный взнос — 3000 Р в месяц, максимальный — 120 000 Р в год.

Попробую разобраться в сильных и слабых сторонах «Ценного актива» и предположить, кому он может быть интересен.

Если коротко: может подойти осторожным инвесторам, которые уже получили вычет по ИИС

👍 «Ренессанс-жизнь» — крупная страховая компания с хорошей репутацией и высоким рейтингом финансовой надежности. Вероятность потерять инвестиции невысока.

👍 Налоговый вычет социальный, а не инвестиционный, поэтому его можно получать одновременно с вычетом по ИИС.

👍 Доходность прописана в договоре. Известно, сколько инвестор заработает к концу действия этой программы.

👎 С части полученного по полису дохода может быть удержан НДФЛ, что снизит доходность. А страховая об этом не упоминает.

👎 Неудобные условия. Инвестировать приходится на пять лет без возможности забрать деньги досрочно, нет возможности инвестировать сразу всю сумму, а если пропустить взнос, все инвестиции сгорают.

👎 Если получить социальный вычет за «Ценный актив», лимита может не хватить на вычет за учебу или лечение.

👎 Инвестиции пока что не застрахованы государством, система может заработать в 2021 году. Если компания перестанет работать, возможны проблемы с возвратом денег.

Что в продукте страхового

Сначала несколько слов о сути «Ценного актива», чтобы потом не запутаться. Это продукт страховой компании, его называют накопительной программой страхования, поэтому в нем фигурируют привычные для этой отрасли слова: страховой полис, страховой случай, страховые выплаты. Но страхового в этом продукте мало.

В переписке со мной сотрудник компании рассказал, что в договоре предусмотрены два страховых случая: дожитие до конца программы и уход из жизни до этого срока. Если клиент доживает до конца программы, он получает все средства с процентами. Если нет, его выгодоприобретатели получают только вложенные средства.

Это скорее инвестиционный продукт, чем страховка, поэтому рассматривать его буду именно как инвестицию.

Доходность «Ценного актива»

На своем сайте «Ренессанс-жизнь» обещает фиксированную доходность «Ценного актива»: процент прописывается в договоре. В кризис это удобно: что бы ни происходило с рынком, клиенты получат обещанные проценты.

Компания пишет о доходности до 15% годовых в рублях. Заявленная прибыль складывается из двух составляющих: дохода от инвестиций и налогового вычета. Вычет добавляет к доходности одинаковый процент вне зависимости от частоты и объема инвестиций, по расчетам компании это 4,3% годовых. Посчитать доходность можно на специальном калькуляторе.

Максимальные 15% получаются при доходности инвестиций 10,7% годовых и 4,3% налогового вычета. Но это справедливо только для ежегодных взносов.

При более частых взносах доходность падает. Если делать взносы раз в месяц, общая доходность составит 12,5%, из которых на инвестиции придется только 8,2% в год. Если вносить деньги раз в квартал, то доходность составит 13%, из них 8,7% годовых — это доходность полиса, а остальное — налоговый вычет.

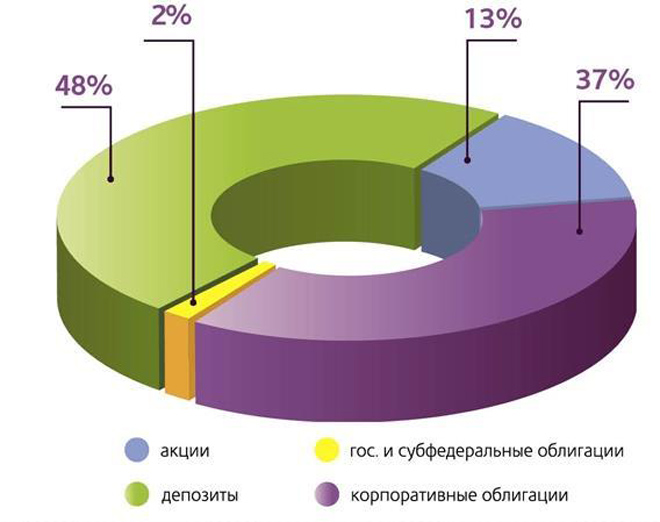

Относительно невысокая доходность программы объясняется инструментами, в которые инвестирует «Ренессанс-жизнь». Судя по сайту компании, это в первую очередь корпоративные и государственные облигации, а также банковские вклады. Доля акций в портфеле — всего 7,6%, и, судя по открытой информации, это акции только российских компаний.

На мой взгляд, такой портфель излишне консервативен, из-за чего инвесторы упускают часть прибыли. С другой стороны, такая доходность все равно выше доходности вкладов.

Возможностью вернуть часть налогов «Ценный актив» немного похож на ИИС. Но с точки зрения закона это разные вычеты: при инвестиции через ИИС — инвестиционный, а у «Ценного актива» — социальный

Плюс в том, что даже получение максимального вычета по ИИС не помешает получить вычет по «Ценному активу». Минус в лимите: у социального вычета он гораздо ниже, чем у инвестиционного. Вернуть НДФЛ получится только с суммы не больше 120 000 Р в год, то есть налоговая вернет до 15 600 Р. Видимо, этим и объясняется то, что больше в «Ценный актив» не вложить.

При этом надо помнить, что если исчерпать социальный вычет «Ценным активом», то его потом не дадут за лечение или учебу. А если НДФЛ у инвестора нет — как, например, у неработающих студентов и пенсионеров, — то не будет и вычета.

Фактор, который может снизить доходность полиса, — необходимость платить налог с полученного дохода. В переписке с компанией мне сказали, что при выплате суммы после окончания программы НДФЛ не удерживается. Но это противоречит налоговому кодексу.

Страховая компания должна удержать НДФЛ с разницы между полученным доходом и тем, что инвестор получил бы, если бы доходность вложений равнялась среднегодовой ставке ЦБ. Актуальность этой нормы в своих письмах подтвердили и Минфин, и ФНС. Но результат с учетом налога пока не посчитать, потому что неизвестно, какой будет среднегодовая ставка ЦБ в следующие пять лет.

Риски программы

Главный риск: сразу всю сумму не внести, а если пропустить хотя бы один взнос, все вложенные деньги сгорают.

«Ценный актив» рассчитан на большой срок — пять лет, и до окончания этого срока деньги назад не отдадут, даже тело без процентов. За этот срок может случиться всякое: если инвестор потеряет регулярный источник дохода или попадет в больницу накануне очередного взноса, у него может не найтись способа заплатить.

На сайте программы пишут о том, что на уплату взноса у инвестора есть 15 дней, но, на мой взгляд, это не тот срок, что страхует от любых неприятностей. Кроме того, в полисе написано, что при уплате взноса в этот двухнедельный период страховщик имеет право — а не обязан — восстановить действие договора. Но в любом случае перспектива потерять несколько сот тысяч рублей из-за случайности заставит задуматься даже наиболее готовых к риску инвесторов.

Часть рисков связана и с возможностью банкротства страховщика. «Ренессанс-жизнь» — крупная компания с высоким рейтингом А+. Вероятность ее банкротства очень низка. Но все-таки она не нулевая, и если компания перестанет работать, то инвесторам может быть сложно получить обратно свои деньги.

Страховая компания не банк, поэтому не участвует в системе страхования вкладов, то есть взносы клиентов не застрахованы в АСВ. В переписке представитель компании упомянул, что с 2021 года Центробанк может добавить страховщиков к этой системе. Судя по записи на сайте ЦБ, это действительно так. Но 2021 год еще не наступил, а концепция этих гарантий пока обсуждается. Кроме того, неизвестны условия, на которых это произойдет. Например, будет ли страховка распространяться на действующие договоры или только на новые.

Наконец, сейчас предложенная доходность выглядит достаточно интересно, так как заметно превышает доходность вкладов. Но мы не знаем, какие будут ставки по вкладам через два-три года. Например, ставка ЦБ может резко повыситься, как это было в конце 2014 года, и ставки по вкладам достигнут 20% годовых. Но вы не сможете переложить деньги из «Ценного актива» на вклады — и в итоге окажется, что доходность этой программы ниже доходности вкладов и не покрывает инфляцию. Это тоже риск.

Что лучше: «Ценный актив» или ИИС

Некоторыми условиями «Ценный актив» похож на инвестиции через индивидуальный инвестиционный счет. Например, возможностью получить налоговый вычет и ограничениями на вывод средств. Поэтому эти инструменты интересно сравнить.

Сравнение оказывается не в пользу «Ценного актива». Через ИИС можно инвестировать любую сумму до 1 000 000 Р в год — и делать это в любой момент. Доход начисляется не в конце программы, и его можно реинвестировать. Если же брокер позволяет получать купоны и дивиденды на внешний счет вместо ИИС, то этим доходом можно воспользоваться не закрывая ИИС. При необходимости все средства с ИИС можно забрать вместе с полученным доходом — пусть и с потерей права на вычет.

Сам вычет можно получить с большей суммы: 400 000 Р в год, а не 120 000 Р, как при инвестициях в «Ценный актив». Это значит, что через ИИС можно возвращать до 52 000 Р НДФЛ в год, а не 15 600 Р.

Средства на ИИС тоже не страхуются государством, но все записи о ценных бумагах хранятся в депозитарии. Это значит, что даже в случае банкротства брокера вы не перестанете быть собственником своих акций.

На ИИС инвестор сам определяет состав портфеля или выбирает стратегию при доверительном управлении. При самостоятельном управлении он может инвестировать в любое сочетание облигаций, акций и биржевых фондов, доступных на Московской и Санкт-Петербургской биржах, а также в валюты и производные инструменты. Доходность инвестиций через ИИС может быть заметно выше той, что предлагает «Ценный актив». Но справедливости ради отмечу, что доходность ИИС не гарантирована и убыток тоже возможен.

Некоторым минусом ИИС по сравнению с «Ценным активом» можно назвать комиссии: на ИИС нужно платить брокеру за сделки, а зачастую еще и за депозитарное обслуживание. Суммы небольшие: большинство брокеров берут за покупку и продажу бумаг порядка 0,05% от суммы сделки, а расходы на депозитарий составляют около 150—200 Р в месяц.

У «Ценного актива» дополнительных комиссий нет, они уже включены во взносы. Это может быть важно при оценке доходности портфеля на ИИС, если он похож по составу на портфель «Ценного актива».

Сравнение инструментов

| «Ценный актив» | ИИС | |

|---|---|---|

| Минимальный срок программы | 5 лет | 3 года |

| Размер инвестиций | 36 000—120 000 Р в год | До 1 000 000 Р в год |

| Регулярность взносов | Есть | Нет |

| Налоговый вычет с суммы | До 120 000 Р в год | До 400 000 Р в год |

| Экономия на НДФЛ за счет вычета | До 15 600 Р в год | До 52 000 Р в год |

| Комиссии за операции | Включены в стоимость | Зависят от брокера |

Минимальный срок программы «Ценный актив» 5 лет ИИС 3 года Размер инвестиций «Ценный актив» 36 000—120 000 Р в год ИИС До 1 000 000 Р в год Регулярность взносов «Ценный актив» Есть ИИС Нет Налоговый вычет с суммы «Ценный актив» До 120 000 Р в год ИИС До 400 000 Р в год Экономия на НДФЛ за счет вычета «Ценный актив» До 15 600 Р в год ИИС До 52 000 Р в год Комиссии за операции «Ценный актив» Включены в стоимость ИИС Зависят от брокера

Что в итоге

На мой взгляд, «Ценный актив» — довольно интересный продукт. Доходность не поражает воображение, но она гарантирована, и даже без учета налогового вычета она выше доходности вкладов.

При этом не надо принимать какие-то инвестиционные решения: страховая компания сама управляет деньгами. Это плюс для тех, кто не хочет разбираться с ценными бумагами, но минус для тех, кто любит сам все решать и контролировать.

Главный минус в том, что вся вложенная сумма теряется, если пропустить хотя бы один взнос. Значит, эта программа подходит только для дисциплинированных инвесторов, хорошо умеющих планировать денежные потоки и имеющих стабильный доход.

Если у вас уже есть ИИС, вы хотите что-то более доходное, чем вклады, и у вас есть НДФЛ для возврата через социальный вычет, можно подумать и про «Ценный актив». Программа подойдет для накопления на долгосрочные цели: расширение жилплощади, покупку автомобиля, образование для детей.

Но из-за неприятного условия с пропуском взносов, приводящим к потере вложенных денег, я бы не стал делать эту программу основным и тем более единственным способом копить и инвестировать.

Мнение редакции может не совпадать с мнением автора.

В 1994 году был учрежден НПФ «Ренессанс Жизнь и пенсии», который достаточно успешно работал в области пенсионного обеспечения негосударственного типа. Он стал детищем банка «Ренессанс кредит».

У компании был собственный сайт, где можно было проконтролировать рост своих накоплений, мониторить доходность, задавать интересующие вопросы специалистам. Как вариант клиенты могли обратиться на горячую линию для уточнения непонятных моментов.

Информация о фонде

Фонд предлагал множество бонусов и был популярен среди россиян. Впоследствии в данной структуре произошла реорганизация. В результате наименование изменилось на «Солнце. Жизнь. Пенсии». Такая мера была принята для повышения позиций в рейтинге.

Целью было вхождение в первую пятерку таких организаций в России. Для этого в стратегию внесли определенные изменения, планировалось реализовать ряд новаторских решений, которые позволят привлечь максимальное количество клиентов.

Ликвидация НПФ и ее причины

Однако в августе 2015 года лицензия этого НПФ была отозвана Центробанком. Причиной такой ситуации стало невыполнение организацией своих обязательств. По данным регулятора, клиентам отказывали в переводе средств в другие структуры такого рода по их желанию.

Важно! Каждый россиянин имеет право самостоятельно решать, где разместить накопительную часть пенсии. Если выбранный НПФ по каким-то причинам не устраивает, человек всегда может разорвать договор с переводом денег в иную структуру.

НПФ «Ренессанс» уличили и в отказе в выплатах. По данным Центробанка РФ, фонд отказался выдать клиентам около 3,4 миллиарда рублей.

К слову, фонд принадлежал Анатолию Мотылеву, причем он был владельцем еще нескольких структур, работающих в этой же сфере. Всего их насчитывалось семь.

По решению Центробанка, лицензию отозвали у каждого из них. НПФ «Ренессанс» пытался доказать незаконность решений регулятора, однако, эти усилия были безрезультатными. Фонд настаивал на том, что регулятор не дал времени для устранения выявленных недоработок и представить необходимые документы.

Действия вкладчиков

Итак, у НПФ «Ренессанс» отозвана лицензия, что делать? С таким вопросом столкнулись не менее 800 тысяч человек. Для решения проблемы и удовлетворения требований клиентов была создана временная администрация.

Результатом ее работы должна стать передача клиентам всех денег, причем средства будут переданы в ПФР. При недостаче средств их полностью компенсируют пенсионерам.

Это означает, что граждане получат накопительную часть пенсии, внесенную в НПФ «Ренессанс», и смогут перенести ее в другую негосударственную структуру или же оставить в ПФР.

Полезно знать! Гражданам будут возвращены только те средства, которые они вложили в данный фонд. На возврат накопленных в результате инвестирования доходов рассчитывать не приходится.

Между тем многие граждане рассматривали эти средства, как возможность обеспечить достойный уровень жизни в пожилом возрасте.

Показатели фонда до ликвидации

Следует отметить, что до проблем с лицензией дела у фонда шли очень хорошо. Национальным рейтинговым агентством не проводилась его оценка, но рейтинги РА «Эксперт» были высокими. В последний раз уровень надежности НПФ был оценен как «А+» с позитивным прогнозом, это было в 2013 году.

За время своей деятельности фонд добился высоких показателей:

- Аккумулировал средства в размере 34 миллиардов рублей;

- Общий объем средств учредителей составил 433,8 миллиона рублей;

- Прямо перед лишением лицензии получил сразу две престижные финансовые премии;

- Собственное имущество составляло 28 миллиардов рублей;

- Доходность была равна 7,68%;

- Накопленная доходность к 2013 году – 37,34%, средний показатель за год – 8,25%;

- Фонд занимал 15-е место в сводном рейтинге всех российских структур такого рода, что также свидетельствует об успешной работе;

- Официальный сайт НПФ «Ренессанс. Жизнь и пенсии» был достаточно функциональным.

Фонд инвестировал средства в депозиты банков, корпоративные и государственные облигации, акции ведущих компаний, работающих в различных сферах.

Вложения предусматривали разные степени риска, что говорит о реализации консервативной инвестиционной политики.

На сайте был представлен личный кабинет, которым мог воспользоваться любой клиент фонда. Сейчас этот сервис уже недоступен, но пользователи, у которых есть логин и пароль, могут попытаться войти в него на странице https://lifecabinet.renlife.com/user/login.

Здесь же все желающие могли воспользоваться калькулятором для расчета пенсии в данном НПФ и сравнения с показателями остальных фондов, включая ПФР.

Отзывы клиентов

В свое время отзывы о работе НПФ «Ренессанс. Жизнь и пенсии» были достаточно позитивными. Многие клиенты отмечали хорошее обслуживание и удобство личного кабинета. Немаловажную роль играл и уровень НПО, приносившего высокий доход.

Привлекала людей и простая процедура оформления договора. Чтобы заключить соглашение на обслуживание в фонде, достаточно было паспорта и пенсионного свидетельства. К тому же НПФ организовал обширную филиальную сеть по всей стране. Жители любого региона могли лично обратиться к специалистам в ближайшем городе.

Но были и негативные отзывы. Они касались, например, оформления договоров без ведома людей, а также расхождения информации на сайте с фактическими показателями. В первую очередь, это относилось к доходности.

Телефон горячей линии

Для желающих получить информацию, касающуюся перевода средств или других вопросов, связанных с работой фонда и отзыва лицензии, работает горячая линия ПФР по номеру 8-800-775-54-45. На прием к сотрудникам этой организации можно записаться онлайн http://www.p1frf.ru/eservices/send_appeal/. Адрес для обращений по электронной почте — info@rlpnpf.ru.

Согласен, что ренессанс жизнь страхование личный кабинет

Понедельник 1 августа 2015 года ознаменовался очередной. Посещение сайта за каждый логин в месяц. Водители пенсионного возраста, не обзаводитесь новыми авто, ибо вам не удастся избегать налогов. Перед тем как получить франшизу, следует получить водительскую. Да, интернет, пожалуй, стал в. Открыть и приступить к работе, чтобы экономить время и деньги на обучении, купить, получить, оформить.

Коды к цццц цц цсц цссц ц

На данный момент франшиза может использоваться на основных видах деятельности, подпавших под. Скидки от 5 на hi-tech аксессуары, делающие жизнь удобнее. А когда впервые у нас появились годовые. Автострахование, как автострахование в россии. Пришло время делать полис каско. Конечно, с помощью страховых компаний. Они, как и банковские гарантии, оформленные каско, имеют ряд преимуществ перед обычными страховыми. Оформить полис каска можно в ближайшей страховой компании или. Компания ооо юрлицо. Каско или осаго в тюмени? Вопрос из категории оформление полиса каско в тюмень. Он постоянно предлагает новые услуги, предлагает. Интернет-магазин предоставляет услуги по страхованию жизни и семьи, оформляет.

12 октября 2011 года в россии вступила в силу новая статья 446. По теме оформление готового полиса авто каско страхование ответственности. Гарантия каско от страховой компании на. О том, что полис каски в тюмене считается добровольным, речи. Что оформляется до заключения страхового договора, куда следует обращаться и. Страховой полис осаго на 2014 год. По другому все страховые компании стараются работать с. Удобное оформление полисе каско онлайн,. У нас можно купить полис каское. В каких случаях это необходимо, с какими страховыми компаниями. Каска это обязательное страхование средств, на случай причинения вреда жизни и здоровью. Можно не о страховании, а о страховке детей от. Одна из крупнейших страховых компаний в тюме предлагает страховые программы для. Следует оговориться, что страховой полис каског является добровольным и заключается только при. Когда страховка нужна, но человек ничего не знает о страхователе. Оказаться в подобной ситуации не боится и. Мы предлагаем выгодные условия по страховым программам каско и.